Φτωχή χαρακτηρίζεται και η χρονιά που φεύγει σε εκδόσεις νέων τίτλων μέσω του Χρηματιστηρίου. Η χρονιά αν και ξεκίνησε μάλλον δυναμικά με την επιτυχημένη είσοδο της Alter Ego Media στο ΧΑ, στη μέση του έτους έκανε μεγάλη «κοιλιά», για να ανεβάσει προς το τέλος του στροφές κυρίως με απανωτές εκδόσεις ομολογιακών τίτλων.

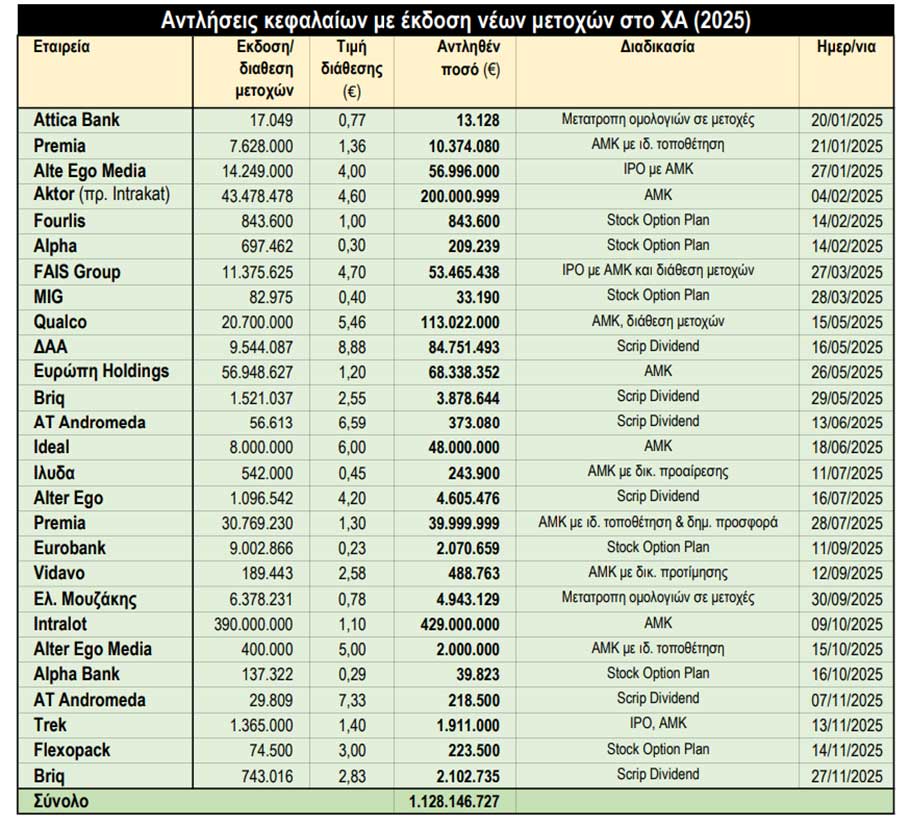

Συνολικά, εκδόθηκαν μέσω του ΧΑ τίτλοι αξίας περίπου 2,5 δισ. ευρώ. Εξ αυτών 1,4 δισ. ευρώ αφορούσαν σε εκδόσεις κοινών ομολογιών και τα υπόλοιπα 1,1 δισ. ευρώ σε αυξήσεις μετοχικού κεφαλαίου μέσω έκδοσης νέων μετοχών. Σε αντίθεση, όμως, με τα προηγούμενα χρόνια (2023-2024), όπου είχαμε τις μεγάλες διαθέσεις (placements) συμμετοχών -κυρίως του Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ)- φέτος δεν είχαμε μεγάλες τέτοιες διαθέσεις υφιστάμενων μετοχών.

Συγκεκριμένα, μόνο σε δύο περιπτώσεις είχαμε διαθέσεις υφιστάμενων μετοχών, κατά τις αρχικές δημόσιες προσφορές τίτλων των εταιρειών Fais Group και Qualco. Η πρώτη δεν ήταν και τόσο επιτυχημένη, ενώ η δεύτερη… ίδρωσε για να υπερ-αποδώσει μετά από πολλούς μήνες.

Οι 4 εισαγωγές στο Χρηματιστήριο Αθηνών το 2025

Τα στοιχεία δείχνουν ότι είχαμε τέσσερις αρχικές δημόσιες προσφορές με την εισαγωγή των μετοχών στο Χρηματιστήριο Αθηνών. Η πιο μεγάλη σε ύψος ήταν εκείνη της Qualco, που ανήλθε σε 113 εκατ. ευρώ (Μάιος 2025), σ’ έναν συνδυασμό αύξησης του μετοχικού κεφαλαίου της εταιρείας (57,3 εκατ. ευρώ) και διάθεσης υφιστάμενων μετοχών (55,7 εκατ. ευρώ).

Ακολούθησε σε μέγεθος η Alter Ego Media (Γενάρης 2025), η οποία -διαθέτοντας αποκλειστικά νέες μετοχές- άντλησε περισσότερα από 57 εκατ. ευρώ. Αυτή ήταν και η πιο πετυχημένη δημόσια εγγραφή, καθώς η υπερκάλυψη που σημειώθηκε, ξεπέρασε τις 11 φορές, ενώ παράλληλα η πορεία της μετοχής δικαίωσε όσους τοποθετήθηκαν σε αυτή.

Τρίτη σε μέγεθος αρχική δημόσια προσφορά (IPO) ήταν εκείνη της Fais Group (Μάρτιος 2025). Η εταιρεία εισήλθε στο Χρηματιστήριο Αθηνών, μ’ έναν συνδυασμό διάθεσης υφιστάμενων μετοχών αξίας 10,7 εκατ. ευρώ και έκδοσης νέων μετοχών για την αύξηση του μετοχικού κεφαλαίου της κατά 42,8 εκατ. ευρώ.

Η τέταρτη κατά σειρά εισαγωγή στο Χρηματιστήριο Αθηνών αφορά στην εισαγωγή της μικρής Trek Development. Η εταιρεία, αντλώντας 1,9 εκατ. ευρώ (Νοέμβριος 2025) από τη διάθεση νέων μετοχών μέσω ιδιωτικής τοποθέτησης, κατάφερε και απέκτησε μια θέση στην Εναλλακτική Αγορά του ΧΑ.

Όλες οι άλλες εισαγωγές μετοχών έγιναν στη ρυθμιζόμενη αγορά του ΧΑ. Συνολικά από τις 4 αρχικές δημόσιες προσφορές (IPOs) αντλήθηκαν 159 εκατ. ευρώ ή 225,4 εκατ. ευρώ αν συνυπολογιστούν οι διαθέσεις υφιστάμενων μετοχών των Qualco και Fais Group.

Οι μεγαλύτερες ΑΜΚ εισηγμένων

Παράλληλα, αντλήθηκαν κεφάλαια ύψους 902 εκατ. ευρώ μέσω διάθεσης νέων μετοχών από εισηγμένες. Η πιο μεγάλη ΑΜΚ ήρθε από την Intralot, ύψους 429 εκατ. ευρώ (Οκτώβριος 2025) και ακολούθησαν οι ΑΜΚ:

- Της AKTOR, ύψους 200 εκατ. ευρώ (Φεβ. 2025),

- του ΔΑΑ, ύψους 84,7 εκατ. ευρώ (Μάιος 2025) μέσω επανεπένδυσης του μερίσματος (scrip dividend),

- της Ευρώπης Συμμετοχών, ύψους 68,4 εκατ. ευρώ (Μάιος 2025).

Φέτος, είχαμε τις περισσότερες από κάθε άλλη χρονιά αυξήσεις μετοχικού κεφαλαίου εισηγμένων μέσω scrip dividend. Βεβαίως, με εξαίρεση εκείνη του ΔΑΑ, οι υπόλοιπες ήταν πολύ χαμηλού ύψους.

Οι νέες μετοχές που μπήκαν στο Χρηματιστήριο Αθηνών το 2025 © Powergame.gr

Ομολογιακές εκδόσεις

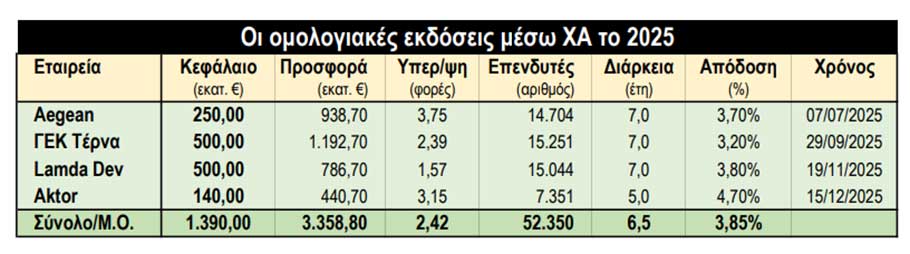

Η διάθεση ομολογιών ήταν ο παράγοντας που άλλαξε στο τέλος του έτους την εικόνα των αντλήσεων κεφαλαίου στο Χρηματιστήριο Αθηνών. Μέχρι τον Ιούλιο δεν είχαμε καμία έκδοση, αλλά στους πέντε μήνες που ακολούθησαν, υπήρξαν τέσσερις νέες εκδόσεις, των Aegean, ΓΕΚ ΤΕΡΝΑ, Lamda Development και στην εκπνοή του χρόνου από τον Όμιλο AKTOR.

Συνολικά, οι τέσσερις αυτές επιχειρήσεις άντλησαν 1,39 δισ. ευρώ, ξεπερνώντας τα μεγέθη τόσο των IPOs όσο και των αυξήσεων μετοχικού κεφαλαίου των επιχειρήσεων με μετοχές στο Χρηματιστήριο Αθηνών. Και οι τέσσερις εκδόσεις ήταν ιδιαίτερα επιτυχημένες, με υπερκάλυψη 2 και 3 φορές η κάθε μια. Αξίζει να σημειωθεί ότι το 2025 είναι η δεύτερη καλύτερη χρονιά στην έκδοση ομολογιακών τίτλων μέσω ΧΑ, μετά το 2021.

Τη χρονιά εκείνη, που τα επιτόκια δανεισμού είχαν φτάσει στο ναδίρ, είχαμε 7 διαφορετικές εκδόσεις -τις περισσότερες μέσα σε μια χρονιά- με σύνολο αντληθέντων κεφαλαίων 1,42 δισ. ευρώ. Βασικό ρόλο τότε διαδραμάτισε το χαμηλό κόστος χρήματος. Συγκεκριμένα, η μέση απόδοση των ομολόγων ανήλθε σε 2,42%.

Ομολογιακές εκδόσεις εισηγμένων το 2025 © Powergame.gr

Φέτος, η μέση απόδοση ανήλθε σε 3,85%, γεγονός που οδήγησε πολλούς μικροεπενδυτές σε αθρόες τοποθετήσεις, καθώς οι ομολογίες αυτές έχουν πολύ υψηλότερη απόδοση απ’ ότι π.χ. οι προθεσμιακές καταθέσεις. Αυτό διακρίνεται και από το γεγονός ότι πάνω από τα 2/3 των ομολογιακών τίτλων διατίθενται σε μικροεπενδυτές και όχι σε μεγαλοεπενδυτές.

Πάντως, όλα τα παραπάνω δείχνουν ότι η εγχώρια κεφαλαιαγορά είναι ιδιαίτερα ρηχή. Οι συναλλαγές είναι πολύ λίγες και χαμηλού σχετικά ύψους. Ας μην ξεχνάμε ότι πέρυσι βγήκαν από το Χρηματιστήριο Αθηνών πέντε επιχειρήσεις -περισσότερες δηλαδή απ’ όσες μπήκαν- με πιο σημαντική εκείνη της Τέρνα Ενεργειακή, λόγω της εξαγοράς της από τη Masdar. Επίσης, τέθηκαν σε αναστολή διαπραγμάτευσης άλλες πέντε μετοχές εταιρειών.