Τρία σενάρια για τη βιωσιμότητα του ελληνικού χρέους περιλαμβάνει η 11η μεταμνημονιακή αξιολόγηση των Θεσμών για την Ελλάδα, που δεν διαφέρουν κατά πολύ από την προηγούμενη. Παρόλα αυτά το κεντρικό μήνυμα είναι ότι το ελληνικό χρέος είναι βιώσιμο.

Ειδικότερα, σύμφωνα με την ανάλυση της έκθεσης οι κίνδυνοι βιωσιμότητας του χρέους παρέμειναν σε γενικές γραμμές αμετάβλητη σε σύγκριση με την προηγούμενη έκθεση της Ευρωπαϊκής Επιτροπής.

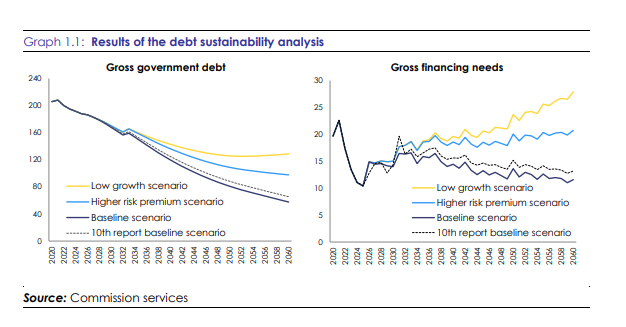

Στη χθεσινή έκθεση, η Κομισιόν δείχνει ότι οι βραχυπρόθεσμοι κίνδυνοι για τη βιωσιμότητα του χρέους παραμένουν περιορισμένοι. Οι κίνδυνοι είναι πιο σημαντικοί μακροπρόθεσμα στις περιόδους «χαμηλής ανάπτυξης» και «υψηλότερου κινδύνου».

Τα τρία σενάρια

- Το βασικό: Έχει βελτιωθεί οριακά σε σύγκριση με τη 10η έκθεση, λόγω της περαιτέρω μείωσης των ελληνικών επιτοκίων από τα μέσα Αυγούστου, ενώ τα εναλλακτικά σενάρια παρέμειναν σε γενικές γραμμές αμετάβλητα, καθώς οι προβολές των επιτοκίων χωρίς κίνδυνο μεταβλήθηκαν μόνο οριακά. Στο βασικό σενάριο, το χρέος μειώνεται στο 57,6% του ΑΕΠ έως το 2060, ενώ οι ακαθάριστες χρηματοδοτικές ανάγκες παραμένουν κάτω από το 15% του ΑΕΠ μακροπρόθεσμα.

- Το υψηλότερου κινδύνου: Το χρέος μειώνεται στο 97,6% του ΑΕΠ έως το 2060, ενώ οι ακαθάριστες χρηματοδοτικές ανάγκες κυμαίνονται γύρω στο 20% του ΑΕΠ από τα τέλη της δεκαετίας του 2050.

- Το χαμηλής ανάπτυξης: Το επίπεδο του χρέους δεν σταθεροποιείται και οι ακαθάριστες χρηματοδοτικές ανάγκες ξεπερνούν μόνιμα το 20% του ΑΕΠ από τα τέλη του 2040.

Αξίζει να σημειωθεί, ότι η ανάλυση της βιωσιμότητας του χρέους συνεχίζει να βασίζεται στις εαρινές προβλέψεις και έχει επικαιροποιηθεί με νέες πληροφορίες σχετικά με τα προθεσμιακά επιτόκια και τις εκδόσεις που πραγματοποιήθηκαν από την τελευταία έκθεση.

Στην έκθεση τονίζεται ότι η Ελλάδα έχει μειώσει το spread του 10ετούς ομολόγου της στις 100 μονάδες βάσης σε σύγκριση με το αντίστοιχο γερμανικό, διατηρώντας υψηλό ποσό ταμειακών διαθεσίμων που έφταναν στα 34 δισ. ευρώ στις αρχές Ιουλίου και πετυχαίνοντας ιστορικά χαμηλά επιτόκια στις εκδόσεις των ομολόγων της.

Επίσης διατηρεί επί της ουσίας όμοια με αυτή της 10ης αξιολόγησης, την έκθεση βιωσιμότητας του χρέους, επισημαίνοντας την απόλυτη βιωσιμότητά χρέους μεσοπρόθεσμα με τις χρηματοδοτικές ανάγκες να μην ξεπερνούν το 15% του ΑΕΠ σε ετήσια βάση, ενώ βλέπει κάποιους κινδύνους σε μακροπρόθεσμο ορίζοντα από ενδεχόμενη αύξηση των επιτοκίων ή και επιβράδυνση της ανάπτυξης.

Στην έκθεση Ενισχυμένης Εποπτείας που δημοσιεύτηκε αναφέρθηκε με δήλωσή του ο υπουργός Οικονομικών, Χρήστος Σταϊκούρας. Η Έκθεση τόνισε ο υπουργός «πιστοποιεί τη βιωσιμότητα του δημοσίου χρέους, καταγράφοντας βελτίωση στο βασικό σενάριο, σε σύγκριση με τη 10η Έκθεση Ενισχυμένης Εποπτείας. Προσπάθεια η οποία συνεχίζεται χωρίς εφησυχασμό, χωρίς να παραβλέπουμε ότι υπάρχουν ακόμη σημαντικές προκλήσεις και δυσκολίες. Προκλήσεις και δυσκολίες τις οποίες όμως θα αντιμετωπίσουμε με σχέδιο, ενότητα, υπευθυνότητα, εμπιστοσύνη στις δυνάμεις μας και στις προοπτικές της χώρας, προκειμένου να καταστήσουμε την Ελλάδα ολόπλευρα πιο ισχυρή και την οικονομία της πιο δυναμική, παραγωγική, εξωστρεφή και κοινωνικά δίκαιη».