THEPOWERGAME

Στην επενδυτική βαθμίδα τοποθετεί πλέον την Ελλάδα ο γερμανικός οίκος αξιολόγησης Scope Ratings, σε ένα ακόμη θετικό σήμα προς τις αγορές για τη δυναμική επιστροφή της χώρας -κάτι βέβαια που έχει γίνει αντιληπτό εδώ και καιρό από τις αποδόσεις των ελληνικών τίτλων στην αγορά ομολόγων και τη δυναμική πορεία του Χρηματιστηρίου Αθηνών.

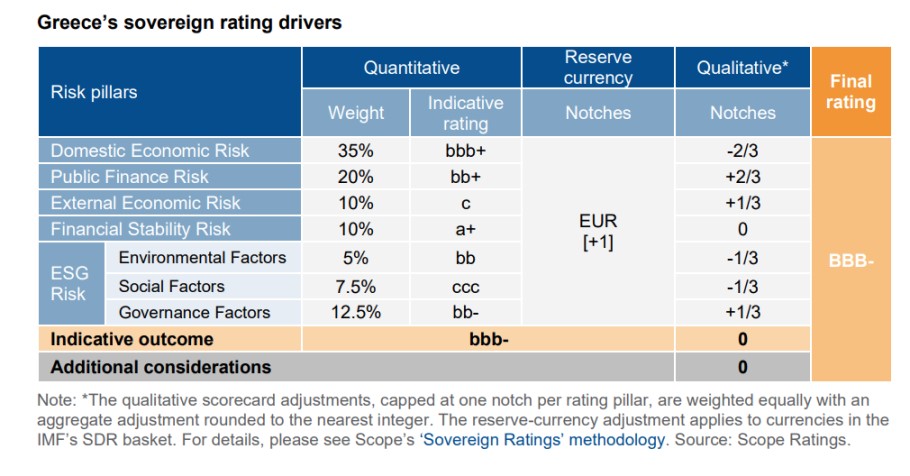

Όπως αναφέρει σε έκθεσή της, η αξιολόγηση του αξιόχρεου του ελληνικού Δημοσίου τοποθετείται πλέον στη βαθμίδα ΒΒΒ- (επίπεδο investment grade), διατηρώντας σταθερό το outlook. «Η ενίσχυση της ευρωπαϊκής θεσμικής στήριξης, η ευνοϊκή πορεία του δημόσιου χρέους και οι μεταρρυθμίσεις στον τραπεζικό τομέα» οδήγησαν στην αναβάθμιση της αξιολόγησης. Στις προκλήσεις που καλείται να αντιμετωπίσει η χώρα, ο γερμανικός οίκος αξιολόγησης τοποθετεί το υψηλό δημόσιο χρέος, τους κινδύνους πολιτικής μακροπρόθεσμα και τις αδυναμίες του τραπεζικού συστήματος.

Ο γερμανικός οίκος αξιολόγησης εκτιμά ότι η ανάπτυξη στην Ελλάδα το 2023 θα φθάσει το 2,4%, το 1,6% το 2024 και το 1,3% την περίοδο 2025-28. Για τη βιωσιμότητα του ελληνικού χρέους αναφέρει ότι ακολουθεί πτωτική πορεία, φθάνοντας στο 160,7% το 2023 και στο 141,6% μέχρι το 2028. Για τον πληθωρισμό υπολογίζει 4,2% το 2023 και ένα μέσο 2,3% έως το 2028. Η Scope, στο βασικό της σενάριο, εκτιμά ότι η Ελλάδα θα καταφέρει να διατηρεί πρωτογενή πλεονάσματα μέχρι το 2028, με το έλλειμμα να διατηρείται κάτω από το όριο του 3% του ΑΕΠ έως το 2028.

Σημειώνεται ότι είναι η δεύτερη αναβάθμιση της Ελλάδας που οδηγεί στην ανάκτηση της επενδυτικής βαθμίδας, με πρώτη την αναβάθμιση του ελληνικού αξιόχρεου από τον ιαπωνικό οίκο R&I (Rating and Investment Information) στο BBB- με σταθερές προοπτικές (από ΒΒ+ με σταθερή προοπτική προηγουμένως).

Η συγκεκριμένη αναβάθμιση από τη Scope είχε προεξοφληθεί τα τελευταία 24ωρα και θα είχε ακόμα μεγαλύτερη βαρύτητα, εφόσον είχε ολοκληρωθεί η διαδικασία για την ένταξη της Scope στο κλαμπ των οίκων αξιολόγησης που αναγνωρίζονται από την ΕΚΤ (Moody’s, S&P, Fitch, DBRS). Ακόμα, όμως, και χωρίς τη σφραγίδα αναγνώρισης της ΕΚΤ, η συγκεκριμένη αναβάθμιση του ελληνικού αξιόχρεου ανοίγει τον δρόμο για τους υπόλοιπους οίκους αξιολόγησης να δώσουν το πολυπόθητο investment grade -εξέλιξη που οδηγεί σε μπαράζ επενδύσεων από ξένα funds, τα οποία αναμένουν το τυπικό της υπόθεσης για να τοποθετηθούν.

Γιατί η Scope αναβάθμισε την Ελλάδα και της έδωσε την επενδυτική βαθμίδα

- Διατήρηση της ευρωπαϊκής θεσμικής στήριξης προς την Ελλάδα, η οποία αντανακλά τις αλλαγές μετά την κρίση της πανδημίας για τη στήριξη των ευάλωτων κρατών μελών της ζώνης του ευρώ μέσω παρεμβάσεων νομισματικής και δημοσιονομικής πολιτικής. Από το 2020 ΟΙ καινοτομίες των προγραμμάτων αγοράς περιουσιακών στοιχείων της ΕΚΤ και η χαλάρωση των απαιτήσεων του πλαισίου ασφάλειας εξασφάλισαν την επιλεξιμότητα των ελληνικών κρατικών ομολόγων παρά τη μη επενδυτική διαβάθμιση του δανειολήπτη. Τα μέτρα των κεντρικών τραπεζών, σε συνδυασμό με την έγκριση του σχεδίου ανάκαμψης και ανθεκτικότητας για την Ελλάδα ύψους 30,5 δισ. ευρώ (13,7% του μέσου όρου του ΑΕΠ 2021-26), παράλληλα με τη δυνατότητα περαιτέρω μακροπρόθεσμης διαχείρισης του χρέους από τους ευρωπαίους εταίρους, καταδεικνύουν ένα διαρκές ευρωπαϊκό στήριγμα πέραν των πρόσφατων κρίσεων, υποστηρίζοντας τη βιωσιμότητα του χρέους και δημιουργώντας δημοσιονομικό χώρο για την κυβέρνηση ώστε να αυξήσει τις δημόσιες επενδύσεις.

- Σταθερή πορεία μείωσης του δημόσιου χρέους, λόγω του υψηλού πληθωρισμού, της πραγματικής οικονομικής μεγέθυνσης πάνω από τις δυνατότητες, του χαμηλού μέσου κόστους επιτοκίου του υφιστάμενου χαρτοφυλακίου χρέους και της επίτευξης πρωτογενών δημοσιονομικών πλεονασμάτων. Ο λόγος του δημόσιου χρέους της Ελλάδας προς το ΑΕΠ αναμένεται να μειωθεί στο 160,7% έως το 2023, δηλαδή κατά 46% σε σχέση με το μέγιστο επίπεδο του 2020.

- Διαρθρωτικές μεταρρυθμίσεις που περιόρισαν σημαντικά τους υψηλούς δείκτες μη εξυπηρετούμενων δανείων (ΜΕΔ) και βελτίωσαν ουσιαστικά τη σταθερότητα του τραπεζικού συστήματος, παράλληλα με πολιτικές ευθυγραμμισμένες με τη χρηματοδότηση του Μηχανισμού Ανάκαμψης και Ανθεκτικότητας (RRF) και το Ευρωπαϊκό Εξάμηνο, κινητοποιώντας επενδύσεις και ενισχύοντας την ανάκαμψη.

Γιατί σταθερό outlook από τη Scope

Οι σταθερές προοπτικές (outlook) αντιπροσωπεύουν την εκτίμηση της Scope πως οι κίνδυνοι για την αξιολόγηση του αξιόχρεου του ελληνικού Δημοσίου παραμένουν ισορροπημένοι κατά τους επόμενους 12-18 μήνες. Σύμφωνα με τη Scope, οι λόγοι που η αξιολόγηση της πιστοληπτικής ικανότητας της Ελλάδας παραμένει υπό αμφισβήτηση είναι οι ακόλουθοι:

- Υψηλό δημόσιο χρέος, το οποίο αντιπροσωπεύει μια μακροπρόθεσμη ευπάθεια στις επανεκτιμήσεις του κρατικού κινδύνου στις χρηματοπιστωτικές αγορές. Περαιτέρω ουσιαστική μείωση του λόγου χρέους -σύμφωνα με τις βασικές προσδοκίες- αποτελεί ζωτικής σημασίας εξέλιξη για τη μελλοντική πορεία της αξιολόγησης της Ελλάδας. Επιπλέον, η σταδιακή αποδυνάμωση της ισχυρής δομής του χρέους, με υψηλότερο κόστος αναχρηματοδότησης, παράλληλα με τη σταδιακή μετάβαση από τη δημόσια στην ιδιωτική ιδιοκτησία του χρέους και τις μικρότερες μέσες διάρκειες του νέου χρέους, αντανακλά μια πρόκληση, που πρέπει να αντιμετωπιστεί.

- Κίνδυνοι πολιτικής. Η Ελλάδα μεταβαίνει από την εξάρτηση από την υπό όρους πίστωση του επίσημου τομέα προς τη λιγότερο υπό όρους χρηματοδότηση με βάση την αγορά.

- Τραπεζικός Τομέας.Οι αδυναμίες του τραπεζικού τομέα παραμένουν.

- Διαρθρωτικές οικονομικές αδυναμίες. Το μέτριο μεσοπρόθεσμο δυναμικό ανάπτυξης, η υψηλή ανεργία, ο αδύναμος εξωτερικός τομέας και οι μακροπρόθεσμες περιβαλλοντικές προκλήσεις αποτελούν περιορισμούς για την περαιτέρω αναβάθμιση του ελληνικού αξιόχρεου.

Οι προοπτικές για το ελληνικό αξιόχρεο – Το καλό και το κακό σενάριο από τη Scope

Σύμφωνα με την έκθεση για την επιστροφή της Ελλάδας στην επενδυτική βαθμίδα, οι μακροπρόθεσμες προοπτικές θα μπορούσαν να αναβαθμιστούν στην περίπτωση:

- Η ονομαστική ανάπτυξη και η δημοσιονομική εξυγίανση διατηρήσουν μια ισχυρή και διαρκή πτωτική πορεία του δημόσιου χρέους μεσοπρόθεσμα.

- Οι κίνδυνοι του τραπεζικού τομέα μειωθούν, μέσω ισχυρότερης κεφαλαιοποίησης, περαιτέρω μειώσεων των μη εξυπηρετούμενων δανείων.

- Οι διαρθρωτικές οικονομικές και εξωτερικές ανισορροπίες περιοριστούν, αυξάνοντας το μεσοπρόθεσμο αναπτυξιακό δυναμικό και ενισχύοντας τη μακροοικονομική βιωσιμότητα.

Στον αντίποδα, οι προοπτικές θα μπορούσαν να υποβαθμιστούν στην περίπτωση:

- Η στήριξη της Ευρωζώνης για το ελληνικό χρέος περιοριζόταν σημαντικά.

- Οι δημοσιονομικές πολιτικές παραμένουν χαλαρές για μεγαλύτερο χρονικό διάστημα ή επέρχεται πιο σοβαρή οικονομική ύφεση, εμποδίζοντας ή αντιστρέφοντας μια τρέχουσα τροχιά μειώσεων του λόγου δημόσιου χρέους.

- Οι κίνδυνοι του τραπεζικού τομέα αυξηθούν εκ νέου.

- Η βιωσιμότητα της μακροοικονομικής ανάπτυξης εξασθενεί ή/και αυξάνονται οι μακροοικονομικές ανισορροπίες και οι ανισορροπίες του εξωτερικού τομέα.

Επόμενο ραντεβού για την επενδυτική βαθμίδα με την DBRS

Μετά τη Scope ακολουθούν το φθινόπωρο τα επόμενα σημαντικά ραντεβού της Ελλάδας με την επενδυτική βαθμίδα. Ειδικότερα, η κρίσιμη ημερομηνία είναι αυτή της 8ης Σεπτεμβρίου, καθώς θα ανακοινωθεί η αξιολόγηση από την DBRS, η οποία είναι αναγνωρισμένη από την ΕΚΤ και έχει κατατάξει την Ελλάδα στη βαθμίδα ΒΒ high, με θετική προοπτική. Σε έκθεσή της, μάλιστα, στις 30 Ιουνίου είχε αναφέρει ότι το 2023 ο ρυθμός ανάπτυξης θα διαμορφωθεί στο 1,5% από 1,1% που προέβλεπε τον Δεκέμβριο του 2022. Όσον αφορά το 2024, η DBRS αναμένει ότι η ανάπτυξη θα διαμορφωθεί επίσης στο 1,5% αντί για 1,4% που ανέμενε προηγουμένως.

Μια εβδομάδα, αργότερα, στις 15 Σεπτεμβρίου είναι το ραντεβού με τη Moody’s, ωστόσο η βαθμίδα Ba3 με θετικές προοπτικές που κατατάσσεται η Ελλάδα, βρίσκεται δύο βαθμίδες χαμηλότερα από το investment grade.

Στις 20 Οκτωβρίου είναι η επόμενη κρίσιμη αξιολόγηση, από τον οίκο Standard & Poor’s, με τους ξένους αναλυτές να έχουν κυκλώσει τη συγκεκριμένη ημερομηνία, χαρακτηρίζοντάς την ως την πιθανότερη για την ανάκτηση της επενδυτικής βαθμίδας από την Ελλάδα από το κλαμπ των μεγάλων οίκων που αναγνωρίζει η ΕΚΤ. Συγκεντρωτικά, τα επόμενα ραντεβού της χώρας με τους οίκους αξιολόγησης:

- Αξιολόγηση DBRS (8 Σεπτεμβρίου)

- Αξιολόγηση Moody’s (15 Σεπτεμβρίου)

- Αξιολόγηση Standard & Poor’s (20 Οκτωβρίου)

- Αξιολόγηση Fitch (1η Δεκεμβρίου).