Κατά τη διάρκεια της περίφημης διάσκεψης των τριών εβδομάδων στο Bretton Woods το 1944, ένας αντιπρόσωπος αντιπαρέβαλε τον “εξαιρετικά όμορφο” χώρο -το ξενοδοχείο Mount Washington- με την “ένδοξη σύγχυση” των διαπραγματεύσεων. Ωστόσο, αυτό το “φρενοκομείο” γέννησε τον σημαντικότερο διεθνή οικονομικό θεσμό στον κόσμο: το Διεθνές Νομισματικό Ταμείο (ΔΝΤ), το οποίο ιδρύθηκε για να διασφαλίσει την παγκόσμια μακροοικονομική σταθερότητα. Στα σχεδόν 80 χρόνια από την ίδρυσή του, το ταμείο έχει δανείσει 700 δισ. δολάρια σε 150 χώρες.

Όταν το ΔΝΤ θα συνεδριάσει στο πλαίσιο της εαρινής του συνάντησης στην Ουάσιγκτον στις 10 Απριλίου, η σύγχυση σχετικά με τον σκοπό του θα επικρατήσει και πάλι, μόνο που αυτή τη φορά δεν θα είναι ένδοξη αλλά δυσοίωνη. Όπως πολλοί φιλελεύθεροι θεσμοί που δημιουργήθηκαν μετά τον Β’ Παγκόσμιο Πόλεμο και οι οποίοι μπορούσαν να εξυπηρετούν τα αμερικανικά συμφέροντα και ταυτόχρονα να ισχυρίζονται ότι εκπροσωπούν όλη την ανθρωπότητα, το Ταμείο βρίσκεται τώρα εγκλωβισμένο στη σινοαμερικανική αντιπαλότητα. Όλοι -συμπεριλαμβανομένων των χωρών που διαπραγματεύονται και ψηφίζουν για τη διακυβέρνηση του Ταμείου, των πιστωτών που δανείζουν τις χώρες που διασώζει και του προσωπικού του- φαίνονται αβέβαιοι για το μέλλον του.

Πρόκειται για μια μεγάλη ανατροπή. Πριν από τρία χρόνια το ΔΝΤ ήταν έτοιμο να απάντησει στη Covid-19 προβαίνοντας σε μια μεγάλη πολιτική κίνηση. Ως αντίδραση στην κρίση, το Ταμείο αύξησε κατά 185 δισ. δολάρια το ποσό που μπορούσε να αντλήσει από τις κεντρικές τράπεζες για να δανείσει τις προβληματικές οικονομίες. Οι δεσμεύσεις από τις πλούσιες χώρες, την πρώτη πηγή δανειακών κεφαλαίων του Ταμείου, διπλασιάστηκαν σε 482 δισ. δολάρια.

Το ΔΝΤ μεσολάβησε για μια συμφωνία στην G20, συμπεριλαμβανομένης της Κίνας, για το πάγωμα των πληρωμών τόκων για τις φτωχές χώρες, ενώ μοίρασε 650 δισ. δολάρια σε “Ειδικά Τραβηκτικά Δικαιώματα”, το δικό του οιονεί νόμισμα που αποτελείται από ένα καλάθι με εκείνα των μεγαλύτερων μελών του, στις κεντρικές τράπεζες για να δανείσουν σε φτωχότερες χώρες. Το ΔΝΤ όπως φάνηκε, εκπλήρωνε τη σύγχρονη αποστολή του: να στηρίζει τις χώρες που βρίσκονται σε δυσχερή θέση και, κατ’ επέκταση, την παγκόσμια οικονομία.

Το πρόβλημα είναι ότι, εν μέσω της ήδη μεγαλύτερης κρίσης χρέους από τη δεκαετία του 1980 (με βάση το ποσοστό του παγκόσμιου πληθυσμού που έχει πληγεί), οι προσπάθειες του ΔΝΤ έχουν περιοριστεί, είναι διστακτικές ή επουσιώδεις. Σχεδόν 1 τρισ. δολάρια διοχετεύτηκαν στο ταμείο από τότε που η πανδημία άρχισε να εξαπλώνεται, αλλά το δανειακό του χαρτοφυλάκιο αυξήθηκε μόνο κατά 51 δισ. δολάρια. Το Ταμείο έχει καταφέρει να εγκρίνει μόλις 2 δισ. δολάρια, ή το 5% των κεφαλαίων που συγκέντρωσε για νέες δανειοδοτικές διευκολύνσεις, για την αντιμετώπιση των πάντων, από την κλιματική αλλαγή έως τις ελλείψεις τροφίμων, και ακόμα κι αυτά τα χρήματα δεν έχουν ακόμη βγει από τους λογαριασμούς του. Οι φτωχές χώρες πάλεψαν να αντιμετωπίσουν την πανδημία, την εισβολή της Ρωσίας στην Ουκρανία και την άνοδο των επιτοκίων κυρίως μόνες τους.

Τρεις παράγοντες εξηγούν την αποδυνάμωση του ΔΝΤ. Πρώτον, η αδιαλλαξία των Κινέζων πιστωτών που έχουν δανείσει φτωχές χώρες. Δεύτερον, η θλιβερή κατάσταση των χωρών μεσαίου εισοδήματος που βρίσκονται σε πολυετή δυσπραγία, για τις οποίες τα δάνεια αφορούν τόσο τη γεωπολιτική όσο και την οικονομία. Τρίτον, η αδυναμία του ΔΝΤ να εκτελέσει ένα σχέδιο, που προωθήθηκε από την ηγεσία του, για τη χρήση πόρων για σκοπούς που είναι λιγότερο διπλωματικά αμφιλεγόμενοι, όπως τα μεγάλα δάνεια για το κλίμα και οι πολιτικές υγείας.

Οι Κινέζοι πιστωτές προκαλούν προβλήματα όταν το ΔΝΤ προσεγγίζει ζητήματα αναδιάρθρωσης του χρέους. Πριν το Ταμείο δανείσει πρέπει να είναι σίγουρο ότι ο δανεισμός μιας χώρας είναι βιώσιμος. Κάτι τέτοιο συνήθως απαιτεί μια συμφωνία για αναδιάρθρωση -δηλαδή για τη διαγραφή – των υφιστάμενων χρεών. Οι διαγραφές συμφωνούνταν κάποτε μέσω “πολιτισμένων” ,υπό την ηγεσία του ΔΝΤ, συνομιλιών μεταξύ των δυτικών χωρών της “Λέσχης των Παρισίων” των πιστωτών. Η άνοδος της Κίνας τα τελευταία 20 χρόνια ως μεγάλου δανειστή έχει καταστήσει κάτι τέτοιο σχεδόν αδύνατο. Τουλάχιστον 65 χώρες χρωστούν στην Κίνα πάνω από το 10% του εξωτερικού τους χρέους.

Τώρα πολλοί έχουν πρόβλημα. Υπάρχουν τουλάχιστον 21 χώρες, μεταξύ των οποίων το Μαλάουι και η Σρι Λάνκα, που βρίσκονται σε αδυναμία πληρωμής ή επιδιώκουν αναδιάρθρωση. Όλες αυτές μαζί χρωστούν 1,3 τρισ. δολάρια (κατά μέσο όρο το 93% του τοπικού ΑΕΠ), ενώ φιλοξενούν 718 εκατομμύρια ανθρώπους. Το “Κοινό Πλαίσιο” της G20, μια χαλαρή συμφωνία μεταξύ των πιστωτών, συμπεριλαμβανομένης της Κίνας, που συμφωνήθηκε το 2020, υποτίθεται ότι θα βοηθούσε στην επίλυση του προβλήματος. Ωστόσο, αποδείχθηκε αδύναμο, έχοντας στο ενεργητικό του μια μόνο ασήμαντη συμφωνία στο Τσαντ από τότε που υπογράφηκε.

Μιλώντας μετά από επίσκεψή της στην Κίνα, η Kristalina Georgieva, η Γενική Διευθύντρια του ΔΝΤ, δήλωσε ότι η χώρα είναι πλέον δεσμευμένη έναντι του ταμείου: “Το ερώτημα δεν είναι πλέον “Πρέπει να υπάρξει μείωση [των χρεών των δανειοληπτών];”, αλλά “Πόσο;” και “Με ποια μέσα;”. Ωστόσο, η Κίνα δεν έχει μειώσει την ονομαστική αξία των δανείων της και, παρά τις αόριστες διαβεβαιώσεις περί του αντιθέτου, δεν έχει επιμηκύνει τις αποπληρωμές ώστε να πληροί τους όρους του ΔΝΤ.

Η Κίνα έχει δύο βασικές αντιρρήσεις για τον τρόπο με τον οποίο λειτουργεί το ΔΝΤ. Η μία είναι ότι οι τράπεζες πολιτικής της χώρας, όπως η China Development Bank, συνήθως λογίζονται ως κρατικοί δανειστές και όχι ως ιδιωτικοί (οι τελευταίοι συνήθως την γλιτώνουν ελαφρύτερα στις αναδιαρθρώσεις). Η δεύτερη είναι ότι τα πολυμερή ιδρύματα όπως το Ταμείο δεν αναλαμβάνουν απομειώσεις, κάτι που η Κίνα θεωρεί ότι η Δύση τη γλιτώνει αλώβητη. Οι διαφωνίες μεταξύ των υπουργείων του Πεκίνου περιπλέκουν επίσης τα πράγματα. “Οι άνθρωποι που ασχολούνται με αυτό το θέμα δεν είναι απαραίτητα ακόμα στο ίδιο μήκος κύματος”, σημειώνει η κ. Georgieva.

Χωρίς τη συμμετοχή της Κίνας σε μια αναδιάρθρωση, τα πακέτα διάσωσης του ΔΝΤ θα μπορούσαν απλώς να καταλήξουν στις τσέπες των Κινέζων. Το αποτέλεσμα της απουσίας της χώρας οδηγεί επομένως σε αδιέξοδο. Μια κυβέρνηση που επιδιώκει την αναδιάρθρωση βρίσκεται ήδη σε δεινή θέση. Τα τυπικά αποθεματικά έχουν εξαντληθεί, τα κεφάλαια έχουν διαφύγει και ο πληθωρισμός βρίσκεται στα ύψη. Όσο πιο πολύ καθυστερεί η αναδιάρθρωση, τόσο πιο επώδυνη θα είναι τελικά.

Τουλάχιστον επτά από τις 21 προβληματικές χώρες περιμένουν περισσότερο από ένα χρόνο για συμφωνία από τότε που αθέτησαν τις υποχρεώσεις τους. Η Αιθιοπία χρειάστηκε να περιμένει περισσότερα από δύο χρόνια για την αναδιάρθρωση χωρίς να λάβει ούτε ένα δολάριο από το ΔΝΤ. Άλλες χώρες, όπως το Σουρινάμ και η Ζάμπια, έχουν εξασφαλίσει πακέτα μέτρων, αλλά δυσκολεύονται να ξεκλειδώσουν το μεγαλύτερο μέρος των κεφαλαίων τους επειδή η Κίνα εμποδίζει την αναδιάρθρωση.

“Εργαστήκαμε πολύ σκληρά για να πείσουμε την κινεζική ηγεσία να αναγνωρίσει ότι ο μεγαλύτερος πλούτος συνεπάγεται και μεγαλύτερη ευθύνη”, δηλώνει η κ. Georgieva. Τα αποτελέσματα είναι μέχρι στιγμής είναι μηδαμινά. Όπως σημειώνει ο Brad Setser του Συμβουλίου Εξωτερικών Σχέσεων, ενός κέντρου μελετών, “είχαν τρία χρόνια στη διάθεσή τους και τα επιχειρήματα γίνονταν όλο και πιο αστεία”.

Ωστόσο, υπάρχει τρόπος ώστε το Ταμείο να κινηθεί και πάλι: η πολιτική του “δανεισμού σε περιπτώσεις ληξιπρόθεσμων οφειλών” (lending-into-arrears), η οποία χρησιμοποιήθηκε για πρώτη φορά μετά το μποϊκοτάζ της Ρωσίας σε μια αναδιάρθρωση του χρέους της Ουκρανίας το 2015. Η ιδέα είναι να παρακαμφθεί ένας αδιάλλακτος πιστωτής, χρησιμοποιώντας ασφαλιστικές δικλείδες που θα τον αποκλείσουν από τα οφέλη μιας αναδιάρθρωσης. Οι δυτικές χώρες θα μπορούσαν να δανείσουν σε μια υπερχρεωμένη χώρα, αν ήταν πεπεισμένες ότι η Κίνα δεν θα επωφεληθεί από τη γενναιοδωρία τους. Οι Αμερικανοί αξιωματούχοι πιστεύεται ότι είναι ανοιχτοί σε αυτή την ιδέα.

Συμμαχία κατά της Κίνας

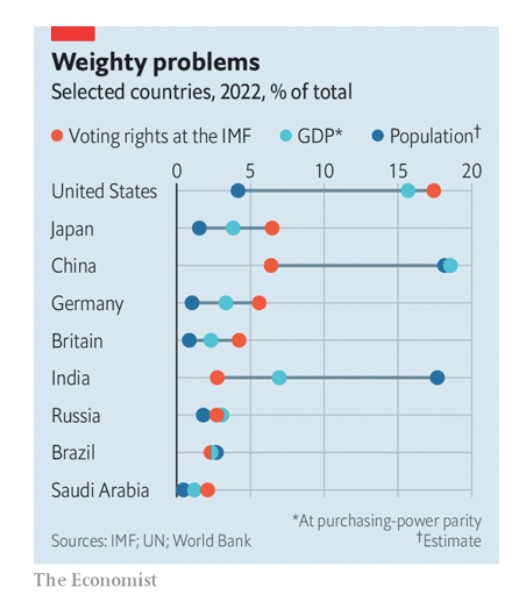

Η παγίδα είναι η αυστηρότητα των ασφαλιστικών δικλείδων. Οι δυτικοί πιστωτές θα ήθελαν να είναι σίγουροι ότι δεν θα διασώσουν τους κινέζους πιστωτές. Οι χώρες που λαμβάνουν δάνεια “σε περίπτωση ληξιπρόθεσμων οφειλών” θα πρέπει στην πραγματικότητα να υποσχεθούν ότι θα αθετήσουν τις υποχρεώσεις τους έναντι των κινεζικών δανείων σήμερα και ότι δεν θα δανειστούν ξανά από την Κίνα σύντομα, με την απειλή της απώλειας της πρόσβασης στο ΔΝΤ. Πρόκειται για μια ιδέα που θα μπορούσε να αναδιαμορφώσει το Ταμείο. Αν και η Αμερική πάντα κυριαρχούσε, η οποία κατέχει το 17% των δικαιωμάτων ψήφου σε ένα σύστημα που απαιτεί συμφωνία 85%, θεωρητικά είναι ένας θεσμός που λειτουργεί με κανόνες που συμφωνούνται σε ένα τραπέζι γύρω από το οποίο μπορούν να καθίσουν όλα τα έθνη.

Το δεύτερο πρόβλημα του Ταμείου αφορά ένα διαφορετικό σύνολο οικονομιών: τις οικονομίες μεσαίου εισοδήματος που επαναλαμβάνουν τις παραβάσεις και στις οποίες το Ταμείο είναι πλέον απρόθυμο να δανείσει λόγω της αδυναμίας τους να ακολουθήσουν τις μεταρρυθμίσεις. Από το 2000 το Πακιστάν έχει περάσει 14 από τα 23 χρόνια σε κάποια μορφή έκτακτης ανάγκης για παροχή βοήθειας από το ΔΝΤ, στο πλαίσιο συνολικά επτά προγραμμάτων δανεισμού, τρία από τα οποία δεν κατάφερε να αποπληρώσει. Η χώρα δεν έχει ακόμη ολοκληρώσει κανέναν εκ των δημοσιονομικών όρων από οποιαδήποτε από τις συμφωνίες. Οι ηγέτες του έχουν κληθεί να εισπράξουν 17 φορές τοπικούς φόρους και να μεταρρυθμίσουν τον ίδιο φόρο επί των πωλήσεων σε κάθε έλεγχο που έχει κάνει το Ταμείο.

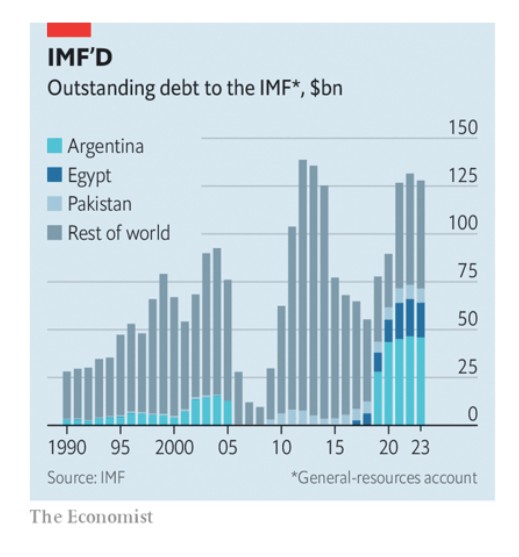

Το Πακιστάν δεν είναι το μόνο που αθέτησε τις υποχρεώσεις του. Η Αίγυπτος έχει υποστηριχθεί με τέσσερα προγράμματα σε λιγότερο από μια δεκαετία. Η Αργεντινή, ο χειρότερος παραβάτης, αναγκάστηκε να παραποιήσει τους στόχους στο πιο πρόσφατο πρόγραμμα διάσωσης, ύψους 44 δισ. δολαρίων, που χορηγήθηκε πέρυσι. Κάποτε πίστευαν ότι το Ταμείο είχε τη δυνατότητα να επιβάλει τη “συναίνεση της Ουάσιγκτον” σε ανίκανες κυβερνήσεις με μια υπογραφή. Τώρα φαίνεται ότι το Ταμείο έχει πέσει θύμα εκμετάλλευσης. “Υπάρχουν ορισμένα προγράμματα”, λέει η Carmen Reinhart, επικεφαλής οικονομολόγος της Παγκόσμιας Τράπεζας από το 2020 έως το 2022, “για τα οποία κάποιος πρέπει να έχει αίσθηση του χιούμορ”.

Ελάχιστα πράγματα είναι πιο δύσκολα από την πρόβλεψη της πορείας των αναπτυσσόμενων οικονομιών. Τα λάθη είναι αναπόφευκτα και οι οικονομολόγοι του Ταμείου θα πρέπει να αντιμετωπιστούν με επιείκεια για το ότι σφάλλουν προς την πλευρά της αισιοδοξίας. Ωστόσο, η Αργεντινή, η Αίγυπτος και το Πακιστάν δεν είναι απλώς ακραίες περιπτώσεις. Μεταξύ αυτών των τριών, η φάρσα αποτελεί πλέον περισσότερο από το ήμισυ των δανείων από τον λογαριασμό γενικών πόρων του Ταμείου. Προσθέστε και τις μικρότερες οικονομίες με παρόμοιο άσχημο ιστορικό, όπως η Αγκόλα, ο Ισημερινός και η Ιορδανία, και το ποσοστό αυξάνεται σε πάνω από τα δύο τρίτα. Το τι πρέπει να γίνει με αυτή τη συμμορία είναι ένα αίνιγμα ικανό να κάψει εγκεφάλους. Ο ανταποκριτής μας μίλησε με κάμποσους πρώην επικεφαλής οικονομολόγους του ΔΝΤ – κανείς δεν θέλησε να προσφέρει συμβουλές στην ηγεσία του Ταμείου για το θέμα.

Το αποτέλεσμα ήταν ένα μη ικανοποιητικό χάος. Το Ταμείο έχει χορηγήσει πολλά μικρά δάνεια. Φοβάται πολύ να τοποθετήσει σημαντικά ποσά στο τραπέζι και το θέμα είναι πολύ πολιτικό για να τα βγάλει τελείως. “Η ηγεσία του Ταμείου”, λέει ένας πρώην αξιωματούχος, “δεν μπορεί να δεσμευτεί ούτε καν έναντι τη δική της απροθυμίας”. Το 2022 τα Μπαρμπάντος συνήψαν δύο ταχύτατες συμφωνίες αξίας μικρότερης των 200 εκατομμυρίων δολαρίων. Στην πιο πρόσφατη συμφωνία του ΔΝΤ με την Αίγυπτο, η οποία συμφωνήθηκε τον Δεκέμβριο, δεσμεύτηκε για μόλις 3 δισ. δολάρια – ποσό πενιχρό σε σύγκριση με τα 30 δισ. δολάρια που το Ταμείο εξανάγκασε τη Σαουδική Αραβία και τα Ηνωμένα Αραβικά Εμιράτα να δώσουν. Στο Πακιστάν, αξιωματούχοι του ΔΝΤ προσπαθούν να αναβιώσουν μια συμφωνία ύψους 1,1 δισ. δολαρίων, ποσό που αντικατοπτρίζει λιγότερο από το 1% του εξωτερικού χρέους της χώρας. Κατά τη διάρκεια των διαπραγματεύσεων, η Κίνα κατέθεσε αθόρυβα τουλάχιστον 4 δισ. δολάρια στην κεντρική τράπεζα του Πακιστάν.

“Το ΔΝΤ βρίσκεται πλέον αντιμέτωπο ό,τι χειρότερο υπάρχει”, λέει ένας άλλος πρώην αξιωματούχος. Το ΔΝΤ χάνει τη δύναμή του. Έχει ένα τεράστιο ποσό που διακυβεύεται από προηγούμενο δανεισμό, αλλά τα νέα πακέτα είναι αρκετά μικρά ώστε οι δανειζόμενες χώρες να υποψιάζονται ότι το να περιφρονήσουν τις συνοδευτικές τους εντολές είναι καλύτερο από το να δυσαρεστήσουν τους πιστωτές του Κόλπου, οι οποίοι είναι λιγότερο τσιγκούνηδες. Το ΔΝΤ δανείζει συχνά με τιμωρητικά επιτόκια, χάρη σε μια προσαύξηση που αποσκοπεί να ωθήσει τις χώρες να δανείζονται από εγχώριες τράπεζες. Ο Economist υπολογίζει ότι οι πληρωμές τόκων της Αργεντινής για το πακέτο διάσωσης ύψους 57 δισ. δολαρίων, που συμφωνήθηκε το 2018, ανέρχονται στο 8%. Το Ταμείο θα μπορούσε να ωθήσει τις χώρες να αναδιαρθρώσουν τα χρέη τους αντί να δανείζει πιο γενναιόδωρα, αλλά αυτό θα απαιτούσε να είναι σίγουρο για τη διαδικασία των διαγραφών, η οποία βρίσκεται σε τρομερό χάος.

Το τρίτο πρόβλημα του Ταμείου είναι η διάρρηξη της αποστολής. Από το 2010 έχει αναλάβει μια σειρά από σκοπούς. Αυτοί κυμαίνονται από την ισότητα των φύλων έως τις εύθραυστες κοινωνίες. Ελάχιστες σχετίζονται με την εντολή του ταμείου να παρεμβαίνει στα προβλήματα του ισοζυγίου πληρωμών των χωρών και να παρακολουθεί την παγκόσμια οικονομική σταθερότητα. Μέχρι πρόσφατα, δεν έγινε ποτέ τίποτα περισσότερο από μερικά ερευνητικά έγγραφα και μερικές γραμμές χαμένες στις εκθέσεις του.

Ωστόσο, τα τελευταία χρόνια, καθώς το ΔΝΤ δυσκολεύεται να διαχειριστεί την καθημερινότητά του, έχει αρχίσει να ασχολείται πιο σοβαρά με τις παράλληλες δραστηριότητές του. Το Ταμείο βασίζεται τώρα σε αυτές για να δώσει ώθηση στον δανεισμό. Τον περασμένο Απρίλιο δημιούργησε το Resilience and Sustainability Trust, ένα καταπίστευμα 40 δισ. δολαρίων για χώρες που θα δαπανήσουν σε μακροπρόθεσμα έργα για το κλίμα και την υγεία. Σε αυτό προστέθηκε αργότερα το Food Shock Window, ένα άλλο πρόγραμμα δανεισμού για χώρες, για την επίλυση αυτή τη φορά προβλημάτων της αλυσίδας εφοδιασμού τροφίμων. Το ζήτημα είναι ότι το προσωπικό του ΔΝΤ έχει συνηθίσει να μοιράζει μετρητά σε κεντρικές τράπεζες και υπουργεία Οικονομικών με αντάλλαγμα μεταρρυθμίσεις, όχι να διαχειρίζεται περιβαλλοντικές αξιολογήσεις. Μέχρι στιγμής, οι παράλληλες δραστηριότητες έχουν αποφέρει ελάχιστα αξιοσημείωτα αποτελέσματα. Ένα χρόνο μετά, το Ταμείο έχει συμφωνήσει να δανείσει μόνο 2,6 δισ. δολάρια από τα 40 δισ. δολάρια του Resilience and Sustainability Trust.

“Η μετατροπή του ΔΝΤ σε Παγκόσμια Τράπεζα δεν πρόκειται να λειτουργήσει”, λέει ο Kenneth Rogoff, επικεφαλής οικονομολόγος του Ταμείου από το 2001 έως το 2003. Για 70 χρόνια, τα δύο ιδρύματα έχουν χωρίσει το έργο τους. Το ΔΝΤ σταθεροποιεί την παγκόσμια οικονομία. Η Παγκόσμια Τράπεζα χρηματοδοτεί την παγκόσμια ανάπτυξη. Το ΔΝΤ χορηγεί βραχυπρόθεσμα δάνεια- η Παγκόσμια Τράπεζα χορηγεί μακροπρόθεσμα. Το ΔΝΤ προσφέρει ρευστότητα- η Παγκόσμια Τράπεζα χρηματοδοτεί πράγματα. Η κλιματική αλλαγή και η κακή υγεία αποτελούν εμπόδια για την ανάπτυξη στις φτωχότερες χώρες. Απαιτούν μακροπρόθεσμη χρηματοδότηση. Συνεπώς, θα πρέπει να εμπίπτουν στην αρμοδιότητα της Τράπεζας.

Δεν υπάρχουν πολλοί άνθρωποι που έχουν την ικανότητα να κάνουν δύσκολες επικλήσεις για τη χρηματοδότηση του κλίματος ή τη μείωση της φτώχειας. Το ΔΝΤ αρπάζει προσωπικό από την Παγκόσμια Τράπεζα (το οποίο δελεάζεται από τις καλύτερες συντάξεις και παροχές στη δυτική πλευρά της 19ης οδού). Ωστόσο, το Ταμείο εξακολουθεί να μην μπορεί να διοχετεύσει χρήματα για την υγεία και το κλίμα. Είναι δύσκολο να βρει έργα που να πληρούν τα αυστηρά κριτήριά του. Η δημιουργία πράσινων ομολόγων, την οποία υλοποιεί το Ταμείο, είναι χρήσιμη, αλλά δύσκολα βρίσκεται στην κορυφή της λίστας των επιθυμιών για την ανάπτυξη.

Δεδομένου ότι το ΔΝΤ θα αγωνιστεί για να γίνει κλώνος της Παγκόσμιας Τράπεζας, το φέρνει αντιμέτωπο με την επιλογή δύο δρόμων. Ο ένας είναι να αποκλείσει την Κίνα, χαρακτηρίζοντάς την αδιάλλακτη πιστώτρια και παρακάμπτοντάς την. Στη διαδικασία αυτή θα γίνει ο βραχίονας δανεισμού εκτάκτων αναγκών μιας δημοκρατικής σφαίρας υπό δυτική ηγεσία, μέρος ενός συμπλέγματος θεσμών που προσπαθεί να προσελκύσει τις αναδυόμενες δυνάμεις σε ένα φιλελεύθερο μπλοκ, αντί για ένα αυταρχικό. Ο άλλος είναι η αλυσιτέλεια.

Στην πράξη, η πρώτη επιλογή μπορεί απλώς να αφορά την προσαρμογή των κανόνων στην πραγματικότητα. Η αμερικανική αντιπροσωπεία βρισκόταν στο Bretton Woods “για έναν σκοπό: να προστατεύσει τα συμφέροντά της”, δήλωσε ο Harry Dexter White, ο επικεφαλής της ομάδας. Το de facto βέτο της Αμερικής στο διοικητικό συμβούλιο του ΔΝΤ, το οποίο έχει τον τελικό λόγο για το ποιες χώρες θα λάβουν μετρητά, σημαίνει ότι το ταμείο ανέκαθεν επηρεαζόταν από την Ουάσινγκτον. Το 1995, υπό την πίεση της Αμερικής, το Ταμείο πίεσε την Ιαπωνία να συμφωνήσει σε ένα υπερβολικά γενναιόδωρο πακέτο διάσωσης για το Μεξικό. Το 1999 οι οικονομολόγοι διαπίστωσαν ότι η σύμφωνη με την Αμερική ψήφος στον ΟΗΕ ενίσχυε τις πιθανότητες των προβληματικών χωρών να λάβουν πακέτο στήριξης από το ΔΝΤ και τους παρείχε περιθώριο να παραβιάζουν τους όρους. Οι σύμμαχοι της Αμερικής επωφελούνται εξίσου. Το Ταμείο διέσωσε την Ελλάδα, την Ιρλανδία και την Πορτογαλία υπό την πίεση της Γαλλίας, της Γερμανίας και της Ευρωπαϊκής Κεντρικής Τράπεζας (οι οποίες θα μπορούσαν να είχαν παρέμβει αντ’ αυτού) με πακέτα-ρεκόρ στις αρχές της δεκαετίας του 2010.

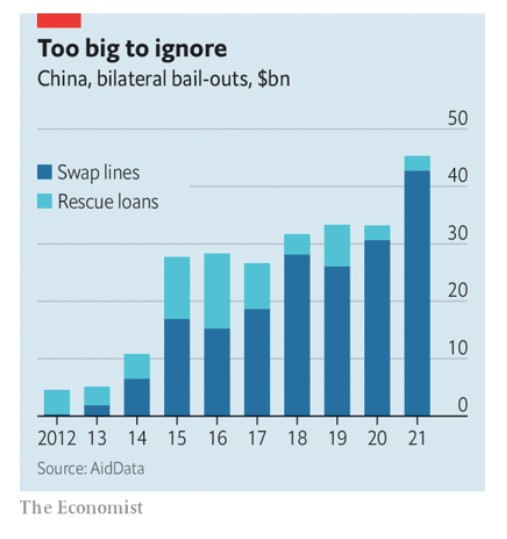

Το ΔΝΤ και η Κίνα βρίσκονται ήδη σε ανταγωνισμό. Σύμφωνα με τον καθηγητή Reinhart, η Κίνα δημιουργεί έναν δανειστή έκτακτης ανάγκης μέσω της κεντρικής της τράπεζας (PBOC) και των τραπεζών πολιτικής. Από το 2012, οι οικονομίες που αντιμετωπίζουν προβλήματα έχουν αποκτήσει πρόσβαση σε 170 δισ. δολάρια μέσω προηγουμένως αδρανών γραμμών swap με την PBOC. Ερευνητές του Πανεπιστημίου της Βοστώνης διαπίστωσαν ότι για κάθε 1% του ΑΕΠ που δανείζεται μια χώρα από την Κίνα, η πιθανότητα να επιτύχει συμφωνία με το ΔΝΤ μειώνεται κατά 6%. Από το 2016 έως το 2021, ο δανεισμός έκτακτης ανάγκης της Κίνας ανήλθε στο 130% του συνολικού δανεισμού του ΔΝΤ.

Η ρητή διατύπωση του σινοαμερικανικού ανταγωνισμού θα αποτελούσε ωστόσο σταυροδρόμι για ένα θεσμό που υποτίθεται ότι αποτελεί προπύργιο του φιλελεύθερου οικουμενισμού. Δεδομένου ότι ο άλλος δρόμος είναι η συνεχιζόμενη στασιμότητα -όπως αυτή που αντιμετωπίζει ο Παγκόσμιος Οργανισμός Εμπορίου, ένας θεσμός παγωμένος εξαιτίας των γεωπολιτικών συγκρούσεων- μπορεί επίσης να είναι ο καλύτερος διαθέσιμος.

Όπως και να έχει, το Ταμείο μάλλον πρέπει να συρρικνωθεί για έναν απλό λόγο: η υποκείμενη ζήτηση για δάνεια έκτακτης ανάγκης μειώνεται. Μεγάλες αναδυόμενες αγορές όπως η Βραζιλία και η Ταϊλάνδη έχουν δαπανήσει χρόνια για να δημιουργήσουν αποθέματα και γραμμές swap για να αποφύγουν να πέσουν στα νύχια του Ταμείου. Έχουν βαθιές εγχώριες αγορές για το τοπικό χρέος στις οποίες απευθύνονται όταν αντιμετωπίζουν προβλήματα και τις οποίες το ΔΝΤ δεν μπορεί να αναδιαρθρώσει όταν τα δάνεια δεν πάνε καλά. Όλο και περισσότερο, έχουν και φίλους από τους οποίους μπορούν να δανειστούν.

Σε κρίση χωρίς κρίσεις

Ως εκ τούτου, το Ταμείο φαίνεται λιγότερο πιθανό από ποτέ να χρειαστεί να αντιμετωπίσει μια εκτεταμένη κρίση στις αναδυόμενες αγορές που να απειλεί την παγκόσμια χρηματοπιστωτική σταθερότητα. Η στήριξη φτωχών χωρών για ανθρωπιστικούς σκοπούς είναι σημαντικά φθηνότερη από την υποστήριξη χωρών όπως η Αργεντινή. Εάν το ΔΝΤ εφάρμοζε ένα πιο γεωπολιτικό φίλτρο για τον δανεισμό του, η ζήτηση θα ήταν ακόμη μικρότερη.

Αν το Ταμείο θα μπορούσε πράγματι να συρρικνωθεί σε μέγεθος είναι ένα άλλο θέμα, δεδομένων των συμφερόντων της ηγεσίας του και του καλά αμειβόμενου προσωπικού του. Στο παρελθόν, έχει επιλέξει να εξελίσσεται παρά να χάνεται στην ασημαντότητα. Ο αρχικός σκοπός του Ταμείου ήταν να εξασφαλίσει ένα σύστημα σταθερών συναλλαγματικών ισοτιμιών και την “ισόρροπη ανάπτυξη του διεθνούς εμπορίου”. Καθ’ όλη τη διάρκεια του ψυχρού πολέμου, δάνειζε στις πλούσιες χώρες για να στηρίξει το σύστημα σταθερών συναλλαγματικών ισοτιμιών του Bretton Woods. Μέχρι τις αρχές της δεκαετίας του 1970 το ΔΝΤ δεν δάνειζε σε χώρες μόνο και μόνο επειδή βρίσκονταν σε δεινή θέση.

Ουσιαστικά, ο δανεισμός έκτακτης ανάγκης ξεκίνησε από τα μέσα της δεκαετίας του 1980, όταν η Σοβιετική Ένωση αντιμετώπιζε πολλά προβλήματα στο εσωτερικό της για να δώσει σημασία. Έτσι, το ΔΝΤ δεν έχει δανείσει ποτέ με αυτόν τον τρόπο κατά τη διάρκεια μιας περιόδου αυξημένου ανταγωνισμού μεταξύ των μεγάλων δυνάμεων, και έτσι δεν χρειάστηκε ποτέ να αντιμετωπίσει κατά μέτωπο την αντίφαση του να είναι ένα ίδρυμα αμερικανικής καταγωγής, με αμερικανική κυριαρχία, το οποίο θεωρεί τον εαυτό του ως ιδιοκτησία όλων των εθνών. Πρόκειται για μια αντίφαση από την οποία είναι πλέον αδύνατο να ξεφύγει.

© 2023 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist, το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr. Το πρωτότυπο άρθρο, στα αγγλικά, βρίσκεται στο www.economist.com.