THEPOWERGAME

Όπου κι αν κοιτάξεις, τα χρηματιστήρια σπάνε το ένα ρεκόρ μετά το άλλο. Οι αμερικανικές μετοχές, όπως καταγράφονται στον δείκτη S&P 500, σημείωσαν το πρώτο τους ιστορικό υψηλό εδώ και δύο και πλέον χρόνια τον Ιανουάριο, ξεπέρασαν τις 5.000 μονάδες τον Φεβρουάριο και κατά πολύ αυτό το επίπεδο στις 22 Φεβρουαρίου, όταν η Nvidia, κατασκευάστρια λογισμικού απαραίτητου για την τεχνητή νοημοσύνη, ανακοίνωσε θεαματικά αποτελέσματα. Την ίδια ημέρα ο ευρωπαϊκός δείκτης STOXX 600 σημείωσε το δικό του ρεκόρ. Ακόμα και πριν ανακοινωθούν τα αποτελέσματα της Nvidia, ο ιαπωνικός Nikkei 225 είχε ξεπεράσει το προηγούμενο ρεκόρ του, που είχε σημειωθεί το 1989. Δεν αποτελεί, λοιπόν, έκπληξη το γεγονός ότι o MSCI, ένας ευρέως παρακολουθούμενος παγκόσμιος χρηματιστηριακός δείκτης σημείωσε πρόσφατα επίσης ιστορικό υψηλό (βλ. γράφημα 1).

Πρόκειται για μια τεράστια αλλαγή. Οι μετοχές κατέρρευσαν το 2022, όταν ήρθαν αντιμέτωπες με την κατακόρυφη αύξηση των επιτοκίων, ενώ ταλαντεύτηκαν τον περασμένο Μάρτιο, κατά τη διάρκεια του τραπεζικού πανικού. Τώρα, όμως, και τα δύο επεισόδια μοιάζουν με σύντομες εξαιρέσεις στη μακρά ανοδική πορεία των μετοχών. Παρά τη μέτρια οικονομική ανάπτυξη και την πανδημία της Covid-19, οι μετοχές πρόσφεραν ετήσιες αποδόσεις, μετά τον πληθωρισμό, άνω του 8% ετησίως από το 2010, συμπεριλαμβανομένων των μερισμάτων (πληρωμές σε μετρητά στους μετόχους, που χρηματοδοτούνται από τα κέρδη των εταιρειών) και των κεφαλαιακών κερδών (όταν αυξάνεται η τιμή της μετοχής). Οι αποδόσεις αυτές ήταν καλύτερες από εκείνες που παρήγαγαν τα ομόλογα και η κατοικία, ή μάλλον, ήταν καλύτερες από εκείνες που παρήγαγε σχεδόν οποιαδήποτε άλλη κατηγορία περιουσιακών στοιχείων.

Αν η ευημερία έχει πατρίδα, αυτή είναι η Αμερική. Εκατό δολάρια που επενδύθηκαν στον S&P 500 την 1η Ιανουαρίου 2010 αξίζουν τώρα 600 δολάρια (ή 430 δολάρια σε τιμές του 2010). Όπως και να τις μετρήσετε, οι αμερικανικές αποδόσεις ξεπερνούν εκείνες που σημειώνονται αλλού. Σχεδόν το 60% των Αμερικανών δηλώνουν τώρα ότι κατέχουν μετοχές, το μεγαλύτερο ποσοστό από τότε που άρχισαν να συλλέγονται αξιόπιστα στοιχεία, στα τέλη της δεκαετίας του 1980. Πολλοί από αυτούς, καθώς και πολλοί επαγγελματίες επενδυτές, έχουν ένα ερώτημα. Είναι η άνοδος του χρηματιστηρίου βιώσιμη ή απλώς το προοίμιο μιας διόρθωσης;

Όσο καιρό υπάρχουν τα χρηματιστήρια, άλλο τόσο κι εκείνοι που προβλέπουν ένα επικείμενο κραχ. Ωστόσο, σήμερα, εκτός από τις συνήθεις καταστροφολογίες, μια ομάδα ακαδημαϊκών και ερευνητών της αγοράς υποστηρίζει ότι θα είναι δύσκολο για τις αμερικανικές επιχειρήσεις να προσφέρουν ό,τι απαιτείται μακροπρόθεσμα για να αναπαραγάγουν τις εξαιρετικές αποδόσεις του χρηματιστηρίου που παρατηρήθηκαν τα τελευταία χρόνια. Ο Michael Smolyansky της Ομοσπονδιακής Τράπεζας των ΗΠΑ έγραψε για το «τέλος εποχής» και προειδοποίησε για «σημαντικά χαμηλότερη αύξηση των κερδών και των αποδόσεων των μετοχών στο μέλλον». Η Goldman Sachs δήλωσε ότι «οι ούριοι άνεμοι των τελευταίων 30 ετών είναι απίθανο να δώσουν μεγάλη ώθηση τα επόμενα χρόνια». Ο Jordan Brooks της AQR Capital Management, ενός ποσοτικού hedge fund, κατέληξε στο συμπέρασμα ότι «η επανάληψη των επιδόσεων της αγοράς μετοχών της προηγούμενης δεκαετίας θα απαιτούσε πληθώρα παραδοχών».

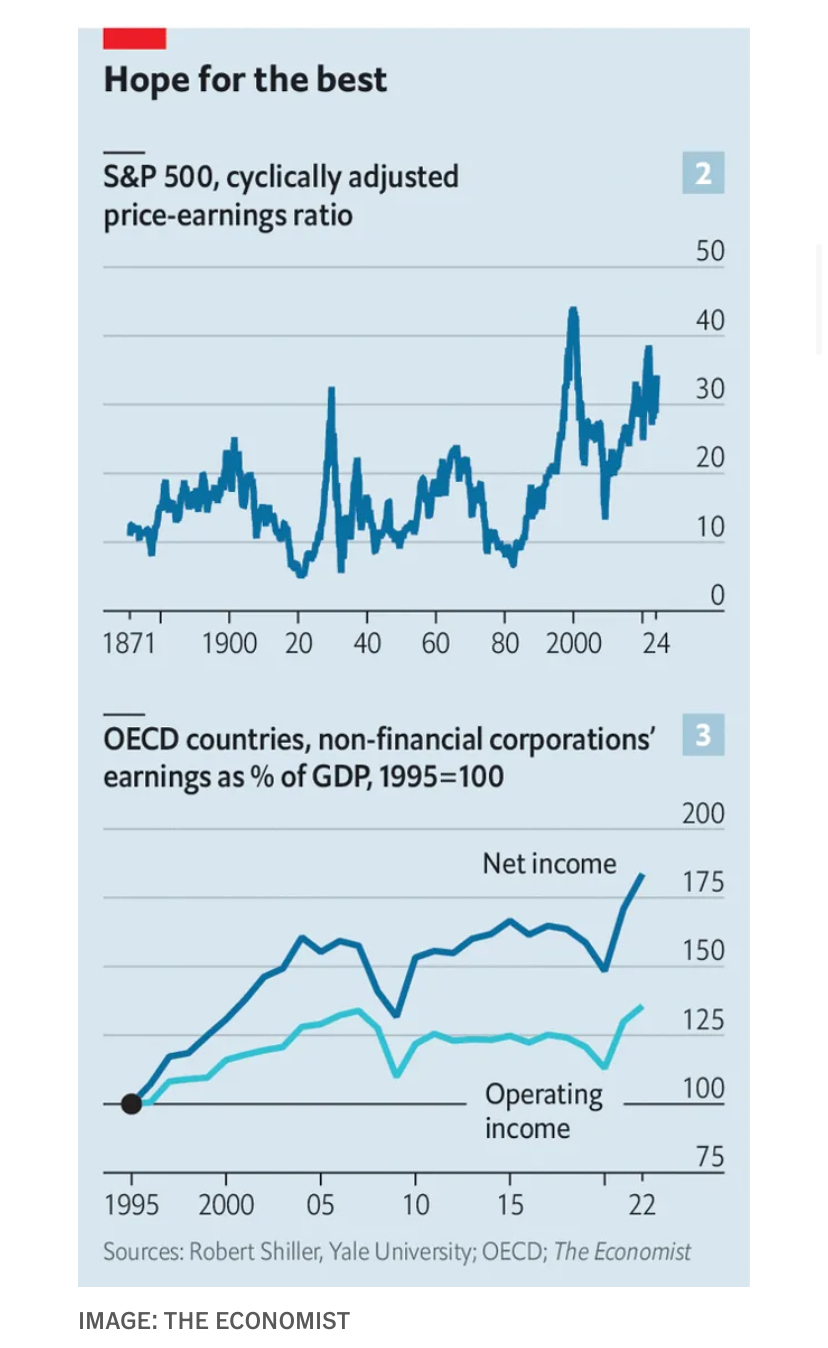

Αυτό, εν μέρει, οφείλεται στο γεγονός ότι οι αποτιμήσεις βρίσκονται ήδη σε εντυπωσιακά επίπεδα. Το πιο στενά παρακολουθούμενο μέτρο τους επινοήθηκε από τον Robert Shiller του Πανεπιστημίου Yale. Συγκρίνει τις τιμές με τα προσαρμοσμένα στον πληθωρισμό κέρδη της προηγούμενης δεκαετίας -μια αρκετά μεγάλη περίοδος ώστε ο οικονομικός κύκλος να εξομαλύνεται. Ο προκύπτων κυκλικά προσαρμοσμένος λόγος τιμών προς κέρδη, ή CAPE, δεν ήταν ποτέ υψηλότερος από 44,2, ένα ρεκόρ που επιτεύχθηκε το 1999, κατά τη διάρκεια της φούσκας των dotcom. Το προηγούμενο μέγιστο ήταν το 1929, όταν ο δείκτης έφθασε το 31,5. Σήμερα βρίσκεται στο 34,3 (βλ. διάγραμμα 2).

Τα εταιρικά κέρδη σπάνια αποτιμώνται τόσο πολύ, ενώ οι προοπτικές για τα ίδια τα κέρδη είναι επίσης δύσκολες. Για να καταλάβουμε γιατί, ας δούμε τις βασικές πηγές της πρόσφατης ανάπτυξής τους. Χρησιμοποιήσαμε τη μεθοδολογία του κ. Smolyansky για να εξετάσουμε στοιχεία εθνικών λογαριασμών για τις αμερικανικές εταιρείες. Μεταξύ 1962 και 1989 τα καθαρά κέρδη αυξάνονταν σε πραγματικούς όρους κατά 2% ετησίως. Μετά από αυτό, τα κέρδη επιταχύνθηκαν. Μεταξύ 1989 και 2019 αυξάνονταν κατά περισσότερο από 4% ετησίως. Διαπιστώνουμε παρόμοιες τάσεις σε ολόκληρο τον ΟΟΣΑ. Ως ποσοστό του ΑΕΠ, τα εταιρικά κέρδη ήταν σταθερά από τη δεκαετία του 1970 έως τη δεκαετία του 1990 και στη συνέχεια διπλασιάστηκαν (βλ. διάγραμμα 3).

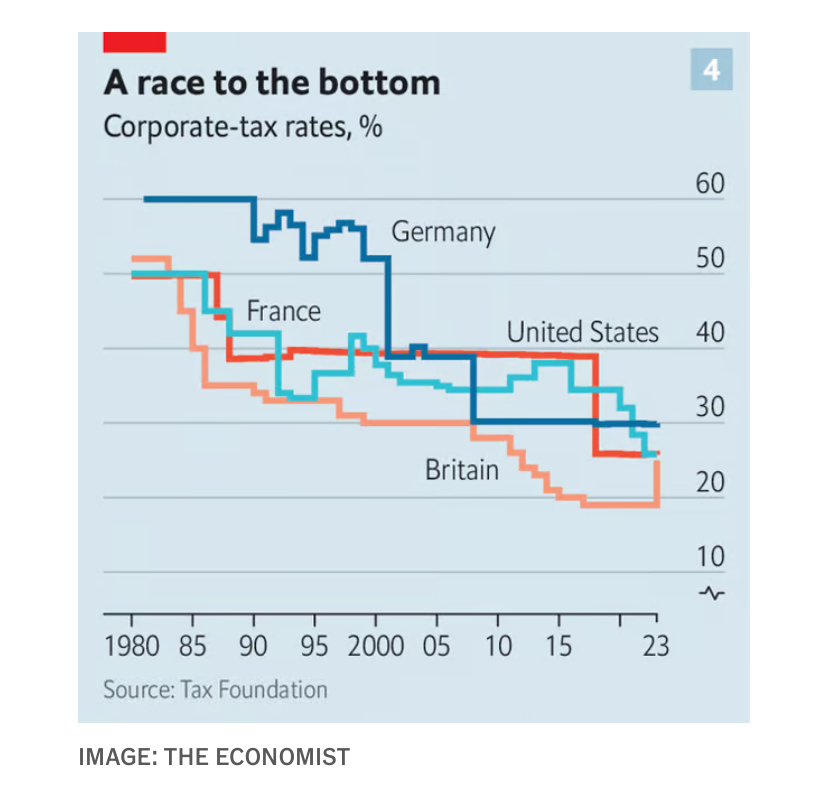

Ωστόσο, μεγάλο μέρος αυτής της ισχυρής απόδοσης είναι, κατά μία έννοια, μια οφθαλμαπάτη. Οι πολιτικοί μείωσαν τη φορολογική επιβάρυνση των εταιρειών: από το 1989 έως το 2019 ο πραγματικός συντελεστής φορολογίας εταιρειών για τις αμερικανικές επιχειρήσεις μειώθηκε κατά τρία πέμπτα. Δεδομένου ότι οι εταιρείες έδιναν λιγότερα χρήματα στο κράτος, τα εταιρικά κέρδη αυξήθηκαν, αφήνοντάς τους περισσότερα χρήματα να μεταβιβαστούν στους μετόχους. Εν τω μεταξύ, κατά την ίδια περίοδο ο δανεισμός έγινε φθηνότερος. Από το 1989 έως το 2019 το μέσο επιτόκιο για τις αμερικανικές επιχειρήσεις μειώθηκε κατά δύο τρίτα.

Αντικατοπτρίζοντας τον κ. Smolyansky, διαπιστώνουμε ότι στην Αμερική η διαφορά στην αύξηση των κερδών κατά την περίοδο 1962-1989 και την περίοδο 1989-2019 οφείλεται «αποκλειστικά στη μείωση των επιτοκίων και των φορολογικών συντελεστών των επιχειρήσεων». Επεκτείνοντας την ανάλυση αυτή στον πλούσιο κόσμο συνολικά, διαπιστώνουμε παρόμοιες τάσεις. Η εκτίναξη των καθαρών κερδών είναι στην πραγματικότητα ένα τεχνούργημα της μείωσης των φόρων και των τόκων. Οι μετρήσεις των υποκείμενων κερδών αυξήθηκαν λιγότερο εντυπωσιακά.

Τώρα οι εταιρείες αντιμετωπίζουν ένα σοβαρό πρόβλημα. Η επί δεκαετίες πτώση των επιτοκίων έχει αντιστραφεί. Τα επιτόκια χωρίς κίνδυνο σε όλο τον πλούσιο κόσμο είναι περίπου διπλάσια από ό,τι το 2019. Δεν υπάρχει καμία εγγύηση ότι θα επιστρέψουν σε αυτά τα χαμηλά επίπεδα -πόσο μάλλον ότι θα μειωθούν αρκετά σταθερά, όπως έτειναν να κάνουν τις δεκαετίες πριν από την πανδημία.

Όσον αφορά τους φόρους, οι πολιτικοί άνεμοι άλλαξαν. Είναι αλήθεια ότι ο Donald Trump, αν κερδίσει τον Νοέμβριο, μπορεί να κρίνει σκόπιμο να μειώσει τον αμερικανικό συντελεστή φορολογίας επιχειρήσεων. Ωστόσο, η ανάλυσή μας για 142 χώρες διαπιστώνει ότι το 2022 και το 2023 ο μέσος νόμιμος συντελεστής φορολογίας εταιρειών αυξήθηκε για πρώτη φορά εδώ και δεκαετίες. Για παράδειγμα, το 2023, η Βρετανία αύξησε τον κύριο συντελεστή φορολογίας εταιρειών από 19% σε 25%. Οι κυβερνήσεις καθιέρωσαν επίσης έναν παγκόσμιο ελάχιστο πραγματικό συντελεστή εταιρικού φόρου 15% για τις μεγάλες πολυεθνικές επιχειρήσεις. Μόλις καθιερωθεί, οι εταιρείες αυτές θα πληρώνουν πιθανότατα μεταξύ 6,5% και 8,1% περισσότερους φόρους, καταγράφοντας έτσι λιγότερα καθαρά κέρδη.

Τι χρειάζεται να συμβεί, λοιπόν, για να συνεχίσουν οι αμερικανικές μετοχές να προσφέρουν εξαιρετικές αποδόσεις; Μια πιθανότητα είναι οι επενδυτές να πληρώσουν για ακόμα πιο εκτεταμένες αποτιμήσεις. Σε έναν κόσμο στον οποίο οι τόκοι και η φορολογία παραμένουν σταθερά για την επόμενη δεκαετία, ενώ τα πραγματικά κέρδη αυξάνονται με 6% ετησίως -ένα αισιόδοξο σενάριο- για να αναπαραχθούν οι συνολικές αποδόσεις που παρατηρήθηκαν από το 2013 έως το 2023, o κυκλικά προσαρμοσμένος λόγος τιμών προς κέρδη (CAPE) της Αμερικής θα πρέπει να αυξηθεί στα 51, πολύ υψηλότερα απ’ ό,τι έχει πάει ποτέ στο παρελθόν.

Τώρα, ας υποθέσουμε ότι τα πράγματα γίνουν πιο ζοφερά και ότι οι αποτιμήσεις επανέρχονται προς τον μέσο όρο τους. O CAPE διολισθαίνει προς το 27, κοντά στον μέσο όρο από το τέλος της φούσκας των dotcom. Ας υποθέσουμε, επίσης, ότι οι τόκοι και οι φόροι αυξάνονται. Αντί να διαμορφωθούν στο 25% των κερδών, κινούνται στο 35%, ή περίπου στο επίπεδο του πρώτου μισού της δεκαετίας του 2010. Σε αυτόν τον πιο ρεαλιστικό κόσμο, για να δημιουργηθούν έστω και οι μισές αποδόσεις από αυτές που απολαμβάνουν οι επενδυτές μετοχών από το 2010, τα πραγματικά κέρδη θα πρέπει να αυξάνονται κατά 9% ετησίως. Σύμφωνα με τον κ. Brooks, η Αμερική πέτυχε αυτού του είδους την ανάπτυξη, μόνο δύο φορές στη μεταπολεμική περίοδο. Και στις δύο περιπτώσεις η οικονομία ανέκαμπτε από τις χρεοκοπίες -μία φορά από τη φούσκα των dotcom και μία από την παγκόσμια χρηματοπιστωτική κρίση του 2007-09.

Πολλοί επενδυτές ελπίζουν ότι η ΤΝ είναι η σανίδα σωτηρίας τους. Οι έρευνες που διεξάγονται σε διευθύνοντες συμβούλους δείχνουν μεγάλο ενθουσιασμό για τα εργαλεία που βασίζονται στην τεχνολογία. Ορισμένες εταιρείες τα υιοθετούν ήδη και ισχυρίζονται ότι παράγουν μετασχηματιστικά οφέλη στην παραγωγικότητα. Εάν αναπτυχθούν ευρύτερα, τα εργαλεία μπορεί να επιτρέψουν στις εταιρείες να μειώσουν το κόστος και να παράγουν μεγαλύτερη αξία, ενισχύοντας την οικονομική ανάπτυξη και τα εταιρικά κέρδη.

Περιττό να πούμε ότι αυτό είναι ένα βαρύ φορτίο για μια τεχνολογία που είναι ακόμη σε εξέλιξη. Επιπλέον, οι τεχνολογικές εξελίξεις απέχουν πολύ από τη μόνη τάση που θα επηρεάσει τις επιχειρήσεις τα επόμενα χρόνια. Οι επιχειρήσεις αντιμετωπίζουν ένα αβέβαιο γεωπολιτικό κλίμα, με το παγκόσμιο εμπόριο να παραμένει στάσιμο ή να μειώνεται, ανάλογα με το τι μετράμε. Στην Αμερική και τα δύο κόμματα αντιμετωπίζουν με σκεπτικισμό τις μεγάλες επιχειρήσεις. Επίσης, η μάχη κατά του πληθωρισμού δεν έχει ακόμη κερδηθεί: τα επιτόκια ενδέχεται να μην μειωθούν τόσο πολύ ή τόσο γρήγορα όσο αναμένουν οι επενδυτές. Τις τελευταίες δεκαετίες θα ήταν ανόητο να στοιχηματίσετε εναντίον των χρηματιστηρίων και ο χρονικός προσδιορισμός μιας πτώσης είναι σχεδόν αδύνατος. Όλα αυτά σημαίνουν ότι οι δοκιμασίες για τον εταιρικό κόσμο δεν έχουν τελειώσει.

© 2024 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist, το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr. Το πρωτότυπο άρθρο, στα αγγλικά, βρίσκεται στο www.economist.com