THEPOWERGAME

Tην αρχή έκανε η DBRS για τις ελληνικες τράπεζες και ακολούθησε η Moody’s που αναφέρθηκε στα χρηματοπιστωτικά ιδρύματα, μίλησε για τα κόκκινα δάνεια και τα ομόλογα.

Ο οίκος αξιολόγησης προβλέπει αυξημένα καθαρά έσοδα από τόκους για τις ελληνικές τράπεζες, ιδίως το πρώτο εξάμηνο. Οπως αναφέρει η Moodys, η κερδοφορία των ελληνικών τραπεζών στηρίχθηκε από την μεγάλη αύξηση στις χορηγήσεις και τα επιτόκια, ενώ κατάφεραν να καθαρίσουν τους ισολογισμούς τους και να αυξήσουν περαιτέρω την καταθετική τους βάση.

Για τα κόκκινα δάνεια

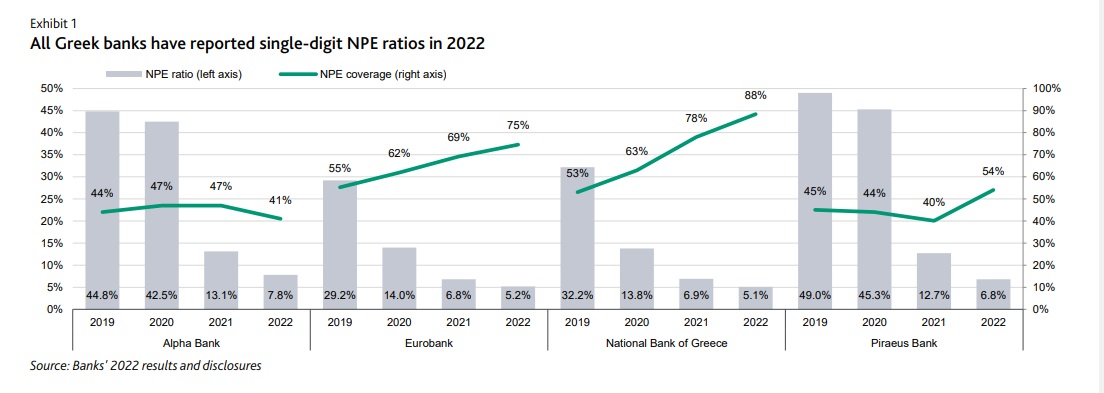

H Moody’s καταγράφει την περαιτέρω υποχώρηση των προβληματικών δανείων, αν και σημειώνει ότι θα είναι δύσκολη η περαιτέρω βελτίωση στην ποιότητα ενεργητικού. Τα NPEs συνέχισαν να υποχωρούν το 2022 με τον σταθμισμένο μέσο δείκτη NPE για τις τέσσερις συστημικές τράπεζες να υποχωρεί στο 6,3% περίπου από 10% το 2021 και το υψηλό του 49% τον Δεκέμβριο του 2016. Στην τρέχουσα χρονιά, οι τράπεζες θα δυσκολευτούν να πετύχουν σημαντική περαιτέρω μείωση των ΝΡΕs λόγω των πληθωριστικών πιέσεων και των υψηλότερων επιτοκίων.

Τα κεφάλαια

Η κεφαλαιακή βάση των ελληνικών τραπεζών παραμένει άνετα πάνω από τις απαιτήσεις, αν και η ποιότητά της υπονομεύεται από τα υψηλά επίπεδα αναβαλλόμενων φορολογικών απαιτήσεων. Ο μέσος δείκτης CET1 διαμορφώθηκε στο 13,5% το 2022 από 12,4% το 2021.

Βελτιωμένη κερδοφορία το 2022

Τα καθαρά έσοδα από τόκους των τεσσάρων τραπεζών αυξήθηκαν κατά 5,2% το 2022, στηρίζοντας τα βασικά λειτουργικά έσοδα, με το μεγαλύτερο μέρος να βασίζεται στην αύξηση των χορηγήσεων κατά περίπου 5,8%, κυρίως προς επιχειρήσεις. Επιπροσθέτως, η αύξηση των επιτοκίων από την ΕΚΤ επέτρεψε στις τράπεζες να αυξήσουν τα επιτόκια χορηγήσεων ταχύτερα από αυτά των καταθέσεων.

Οι αυξημένες καταθέσεις στηρίζουν ρευστότητα και χρηματοδότηση

Οι καταθέσεις των τεσσάρων μεγαλύτερων ελληνικών τραπεζών αυξήθηκαν κατά 5,8% το 2022. Την ίδια στιγμή, και οι τέσσερις τράπεζες βγήκαν στις αγορές ώστε να ευθυγραμμιστούν με τις απαιτήσεις του πλαισίου MREL.

Ο οίκος αναμένει ότι οι τράπεζες θα συνεχίσουν να αντλούν ρευστότητα από τις διεθνείς αγορές τα επόμενα 2-3 χρόνια, αν και με αυξημένο κόστος, ώστε να ευθυγραμμιστούν με τους στόχους MREL ως το 2025.

Η πρόβλεψη για το 2023

Ο οίκος αξιολόγησης αναμένει ότι τα καθαρά έσοδα από τόκους των ελληνικών τραπεζών θα καταγράψουν ευρεία άνοδο το 2023, ιδίως το πρώτο εξάμηνο.

Η Moody’s αναμένει περαιτέρω βελτίωση και στη ρευστότητα των ελληνικών τραπεζών.

Τα ομόλογα

Στο μέτωπο των ομολόγων, τονίζει ότι το μισό περίπου επενδυτικό χαρτοφυλάκιο των ελληνικών τραπεζών αποτελείται από ελληνικά κρατικά ομόλογα και έντοκα γραμμάτια, τα οποία διατηρούνται ως τη λήξη. Η αύξηση στα επιτόκια τα τελευταία τρίμηνα έχει δημιουργήσει κάποιες μη καταγεγραμμένες ζημιές στα χαρτοφυλάκια, αν και μετριάζονται μέσω θέσεων hedging. Ο οίκος δεν αναμένει ότι οι ελληνικές τράπεζες θα γράψουν σημαντικές ζημιές από αυτούς τους τίτλους τη διετία 2023-4.

Σημειώνεται ότι ο οίκος διατηρεί αξιολόγηση Ba2 για Alpha Bank (stable), Eurobank (positive) και Εθνική (positive) και αξιολόγηση Ba3 με σταθερό outlook για την Τράπεζα Πειραιώς.