THEPOWERGAME

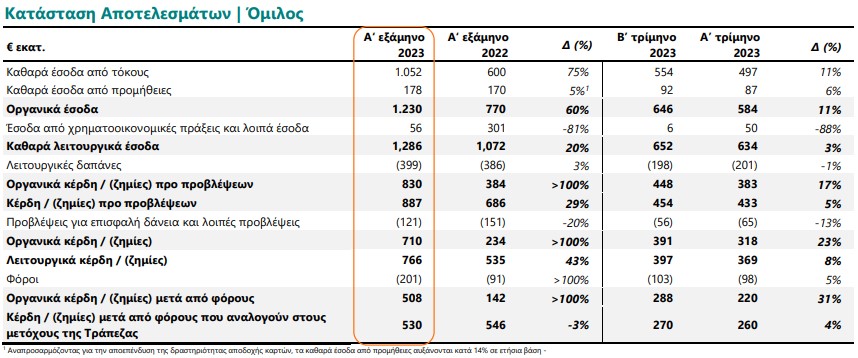

Ισχυρά οργανικά κέρδη κατέγραψε η Εθνική Τράπεζα, τόσο σε επίπεδο τριμήνου όσο και σε επίπεδο εξαμήνου, σύμφωνα με τα οικονομικά αποτελέσματα που δημοσίευσε.

Πιο αναλυτικά:

Τα οργανικά κέρδη μετά φόρων ξεπέρασαν τα €0,5 δισ. το Α’ εξάμηνο 2023, με τον δείκτη απόδοσης ενσώματων ιδίων κεφαλαίων να διαμορφώνεται άνω του 16%

- Η ανοδική τάση των καθαρών εσόδων από τόκους διαμορφώθηκε σε +11% σε τριμηνιαία βάση κατά το Β’ τρίμηνο 2023, αντανακλώντας την αύξηση του βασικού επιτοκίου της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) που οδήγησε σε περαιτέρω συμπίεση του δανειακού επιτοκιακού περιθωρίου, απορροφώντας το υψηλότερο κόστος καταθέσεων και ομολογιακών εκδόσεων για την κάλυψη των ελάχιστων απαιτήσεων ιδίων κεφαλαίων και επιλέξιμων υποχρεώσεων (MREL). Ως αποτέλεσμα, το καθαρό επιτοκιακό περιθώριο ενισχύθηκε κατά ~40μ.β. σε σχέση με το προηγούμενο τρίμηνο

- Η αύξηση των καθαρών εσόδων από προμήθειες διαμορφώθηκε σε +6% σε τριμηνιαία βάση και αποτυπώνει τον αυξημένο όγκο συναλλαγών κυρίως στη Λιανική Τραπεζική, με αιχμή του δόρατος τις κάρτες, τα συνδυαστικά πακέτα καταθετικών προϊόντων, καθώς και τα επενδυτικά προϊόντα. Αναπροσαρμόζοντας για την αποεπένδυση της δραστηριότητας αποδοχής καρτών, τα καθαρά έσοδα από προμήθειες αυξήθηκαν κατά 14% ετησίως

- Η συντηρητική διαχείριση των λειτουργικών δαπανών συνεχίστηκε, με τις δαπάνες προσωπικού και τα γενικά και διοικητικά έξοδα να ενισχύονται μόλις κατά +1% σε ετήσια βάση, παρά τις κλαδικές αυξήσεις μισθών στα τέλη του 2022, καθώς και τις μειωμένες –παρότι υψηλές– πληθωριστικές πιέσεις στο Β΄ τρίμηνο 2022. Οι συνολικές λειτουργικές δαπάνες αυξήθηκαν κατά +3% σε ετήσια βάση, ως αποτέλεσμα των αυξημένων αποσβέσεων (+12% σε ετήσια βάση), αντανακλώντας το φιλόδοξο στρατηγικό σχέδιο επενδύσεων της Τράπεζας στον τομέα της πληροφορικής

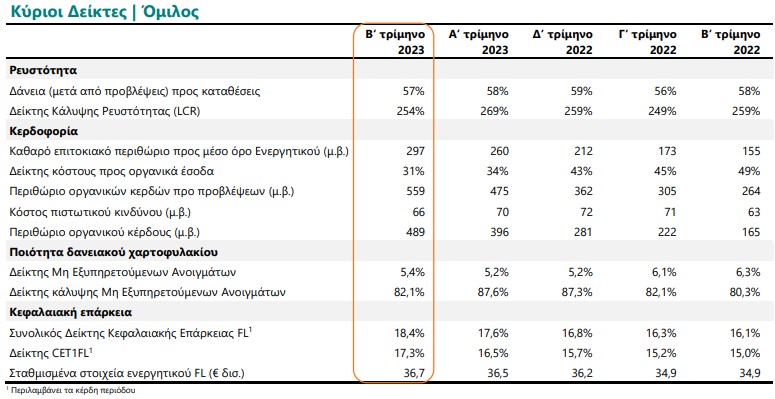

- Το κόστος πιστωτικού κινδύνου παρέμεινε κάτω από τις 70μ.β. έναντι στόχου περί των ~80μ.β. που έχουμε θέσει για το 2023

Οι εκταμιεύσεις ενισχύθηκαν το Β’ τρίμηνο 2023 και διαμορφώθηκαν σε €1,4 δισ. Οι καταθέσεις στην Ελλάδα αυξήθηκαν κατά σχεδόν €1 δισ. σε σχέση με το προηγούμενο τρίμηνο

- Οι εκταμιεύσεις διαμορφώθηκαν σε €1,4 δισ. το Β’ τρίμηνο 2023, ενισχυμένες κατά 22% σε τριμηνιαία βάση, αντανακλώντας τις εκταμιεύσεις2Εταιρικής Τραπεζικής (+30% σε τριμηνιαία βάση)

- Τα εξυπηρετούμενα δάνεια στην Ελλάδα ενισχύθηκαν κατά €0,8 δισ. ετησίως και ανήλθαν σε €27,4 δισ. το Β’ τρίμηνο 2023, σημειώνοντας οριακή μείωση από την αρχή του έτους (<1%), αποτυπώνοντας τις υψηλότερες αποπληρωμές κεφαλαίου κίνησης από εταιρείες με υψηλή ρευστότητα κυρίως κατά το Α΄ τρίμηνο 2023. Η τάση στις εκταμιεύσεις διαφαίνεται αυξητική το Β΄ εξάμηνο 2023 και αναμένεται να επιτρέψει στα εξυπηρετούμενα δάνεια να επεκταθούν δυναμικά μέχρι το τέλος του έτους

- Οι εγχώριες καταθέσεις επανήλθαν σε ανοδική τροχιά το Β΄ τρίμηνο 2023 (+2% σε τριμηνιαία βάση), ανακάμπτοντας από την πτώση του Α΄ τριμήνου 2023 που οφειλόταν σε αυξημένες αποπληρωμές δανείων Εταιρικής Τραπεζικής, αντανακλώντας εισροές καταθέσεων από πελάτες Λιανικής. Σε σύγκριση με τον αρχή του έτους, οι καταθέσεις ενισχύθηκαν κατά 1% ή €0,4 δισ.

- Το υπόλοιπο του Προγράμματος Συναλλαγών Μακροχρόνιας Αναχρηματοδότησης (TLTRO ΙΙΙ) διαμορφώθηκε σε μόλις €1,9 δισ. τον Ιούνιο 2023, μειωμένο περαιτέρω κατά €3,1 δισ. σε τριμηνιαία βάση, με την πλεονάζουσα ρευστότητα να ενισχύεται κατά €1 δισ. σε τριμηνιαία βάση, σε ~€7 δισ.

Στην Ελλάδα, τα ΜΕΑ διαμορφώθηκαν σε €1,7 δισ., ή μόλις €0,3 δισ. μετά από προβλέψεις

- Η μικρή αύξηση στις πρώιμες καθυστερήσεις αποπληρωμών στεγαστικών δανείων το Β΄ τρίμηνο 2023 παραμένει πολύ χαμηλότερη του αναμενόμενου

- Καθαρές ροές ΜΕΑ ύψους μόλις +€0,03 δισ. το Β΄ τρίμηνο 2023

- Στην Ελλάδα, ο δείκτης ΜΕΑ διαμορφώθηκε σε 5,3% και ο δείκτης κάλυψης ΜΕΑ από σωρευμένες προβλέψεις σε 82,1%

Ο δείκτης CET1 ανήλθε σε 17,3%, με το Συνολικό Δείκτης Κεφαλαιακής Επάρκειας να διαμορφώνεται σε 18,4%

- Η ισχυρή οργανική κερδοφορία ενίσχυσε τον δείκτη CET1 κατά ~80μ.β. σε τριμηνιαία βάση, σε 17,3% το Β’ τρίμηνο 2023

- O δείκτης MREL του Ομίλου διαμορφώθηκε σε 22,5%, προσεγγίζοντας την ελάχιστη απαίτηση MREL του Ιανουαρίου του 2024 ύψους 22,7%

Η Εθνική Τράπεζα πέτυχε την 5η καλύτερη επίδοση στο σύνολο των 70 ευρωπαϊκών χρηματοπιστωτικών ιδρυμάτων που συμμετείχαν στην Πανευρωπαϊκή Άσκηση Προσομοίωσης Ακραίων Συνθηκών (EU-wide Stress Test) της Ευρωπαϊκής Αρχής Τραπεζών (ΕΑΤ) για το 2023 και την καλύτερη επίδοση στην Ελλάδα. Το Πρόγραμμα Μετασχηματισμού μας συνεχίζει να είναι η κινητήρια δύναμη για την επίτευξη των στόχων μας

Η Εθνική Τράπεζα ολοκλήρωσε με επιτυχία την Πανευρωπαϊκή Άσκηση Προσομοίωσης Ακραίων Συνθηκών 2023, με ουσιαστική βελτίωση σε σχέση με την προηγούμενη πανευρωπαϊκή άσκηση, παρά την αυξημένη αυστηρότητα των μακροοικονομικών σεναρίων. Το ελάχιστο επίπεδο CET1 διαμορφώθηκε στο 13,1% υπό το δυσμενές σενάριο (6,4% το 2021), καταγράφοντας μέγιστη απομείωση της τάξεως των 271μ.β. κατά το πρώτο έτος του ορίζοντα προβλέψεων (2023) έναντι ~350μ.β. κατά μέσο όρο για τις υπόλοιπες ελληνικές τράπεζες, κατατάσσοντας την Εθνική ως την τράπεζα με την καλύτερη επίδοση στον ελληνικό τραπεζικό χώρο. Αξίζει να σημειωθεί ότι με κριτήριο την απομείωση κεφαλαίων στον τριετή ορίζοντα ύψους μόλις 136μ.β. υπό το δυσμενές σενάριο, η επίδοση της ΕΤΕ είναι η 5η καλύτερη στο σύνολο των 70 ευρωπαϊκών χρηματοπιστωτικών ιδρυμάτων που συμμετείχαν στην άσκηση

Η εμπορική αποτελεσματικότητα και η λειτουργική αποδοτικότητά μας συνέχισε να βελτιώνεται μέσω του διαρκούς εξορθολογισμού και της αυτοματοποίησης των διαδικασιών και της εφαρμογής νέων τεχνολογιών, με το Πρόγραμμα Μετασχηματισμού να είναι η κινητήρια δύναμή μας. Το επόμενο στάδιο της στρατηγικής μας είναι η πλήρης αντικατάσταση του συστήματος Βασικών Τραπεζικών Εργασιών (Core Banking System) της Τράπεζας που βρίσκεται σε εξέλιξη

Στοχεύουμε σε συνεργασίες που ενισχύουν την ικανότητά μας να δημιουργούμε έσοδα από προμήθειες. Στο πλαίσιο αυτό, ολοκληρώσαμε τον Ιούνιο την αγορά ποσοστού 7,5% στην EPSILON NET μαζί με την υπογραφή μίας μακροχρόνιας, αποκλειστικής συμφωνίας συνεργασίας με αντικείμενο τον από κοινού σχεδιασμό, την ανάπτυξη και διάθεση προϊόντων και υπηρεσιών που αποσκοπούν στην ενίσχυση και στήριξη του επιχειρείν στην Ελλάδα

Αντανακλώντας την επιταχυνόμενη μετάβαση στα ψηφιακά κανάλια, οι εγγεγραμμένοι και οι μηνιαίοι ενεργοί χρήστες των ψηφιακών καναλιών αυξήθηκαν κατά 9% σε ετήσια βάση σε 3,8 εκατ. και 2,3 εκατ., αντίστοιχα, ενώ οι πωλήσεις μέσω ψηφιακών καναλιών εκτοξεύτηκαν σε 1 εκατ. τεμάχια από 0,6 εκατ. το Β’ τρίμηνο 2022. Ο επιτυχής ψηφιακός μετασχηματισμός της Τράπεζας αποτυπώνεται στα ηγετικά μερίδια αγοράς μας στην εξ αποστάσεως ηλεκτρονική ταυτοποίηση νέων πελατών -digital onboarding- (ιδιώτες: 26%, επιχειρήσεις: 46%), τους μηνιαίους ενεργούς χρήστες (διαδίκτυο: 25%, κινητά: 32%) και τις ψηφιακές πωλήσεις (κάρτες: 61%, καταναλωτικά δάνεια: 35%, ασφάλειες: 54%)

Ενισχύουμε περαιτέρω τις δυνατότητες και υποδομές μας σχετικά με το περιβάλλον, την κοινωνία και την εταιρική διακυβέρνηση (ESG), αξιοποιώντας τις αναδυόμενες ευκαιρίες από την πράσινη μετάβαση της ελληνικής οικονομίας και οδηγώντας την αγορά στη χρηματοδότηση βιώσιμων έργων στον τομέα της ενέργειας. Στο πλαίσιο αυτό, μας απονεμήθηκε το βραβείο Diamond ESG & Social Responsibility «CR Index 2022-23» από το Ινστιτούτο Εταιρικής Ευθύνης («Corporate Responsibility Institute’s (CRI)»).

Αναλυτικά τα οικονομικά αποτελέσματα της Εθνικής Τράπεζας ΕΔΩ