Η Ideal Holdings ανακοίνωσε την πώληση της Astir Vitogiannis στην Guala Closures, έναντι εταιρικής αξίας 136 εκατ. ευρώ.

Tα λογιστικά κέρδη για την Ideal από τη συγκεκριμένη συμφωνία εκτιμάται πως θα υπερβούν τα 60 εκατ. ευρώ. Παράλληλα, μαζί με τα υπάρχοντα διαθέσιμα της Ideal, αφήνεται μεγαλύτερο περιθώριο για υλοποίηση σημαντικών νέων εξαγορών στο μέλλον.

Η σχετική ανακοίνωση της Ideal Holdings:

Η IDEAL Holdings μέσω της θυγατρικής της SICC Limited, υπέγραψε συμφωνία για την πώληση του 100% της Astir Vitogiannis S.A. («Astir») στη Guala Closures. Η Astir κατέχει άμεσα το 74,99% της Coleus Packaging (pty) Limited (“Coleus”).

Η Astir εδρεύει στον Αυλώνα, παράγει περίπου 7 δισεκατομμύρια μεταλλικά πώματα ετησίως και εξάγει τα προϊόντα της σε περισσότερες από 70 χώρες. Η Coleus εδρεύει στο Johannesburg της Νότιας Αφρικής, παράγει περίπου 6 δισεκατομμύρια μεταλλικά πώματα ετησίως και είναι ο κορυφαίος παραγωγός στην Υποσαχάρια Αφρική. Η Astir απέκτησε το 74,99% της Coleus τον Ιούλιο του 2022 και έγινε ο μοναδικός παραγωγός με εγκαταστάσεις στα 2 ημισφαίρια.

Οι εταιρείες εξυπηρετούν πολυεθνικές ζυθοποιίες και εταιρείες αναψυκτικών αλλά και ομοειδείς εταιρείες με μικρότερο μέγεθος, με διαφοροποιημένη πελατειακή βάση και περισσότερους από 600 πελάτες. Η Astir και η Coleus είναι γνωστές διεθνώς για την παραγωγή μεταλλικών πωμάτων, τα οποία χρησιμοποιούνται σε προϊόντα υψηλής ποιότητας, την εξαιρετική ποιότητα και τις συνεχείς επενδύσεις. Το 2023 οι εταιρείες πούλησαν περισσότερα από 12,3 δισ. μεταλλικά πώματα, με Έσοδα € 75 εκατ., Προσαρμοσμένο EBITDA € 19 εκατ., ΚΠΦ € 16 εκατ. και Καθαρό Δανεισμό € 15,0 εκατ. Η συμφωνηθείσα Εταιρική Αξία ανέρχεται σε € 136 εκατ., με τη συνήθη επιφύλαξη ορισμένων προσαρμογών κλεισίματος. Η ολοκλήρωση της συναλλαγής αναμένεται το Β’ Εξάμηνο 2024 και υπόκειται σε συνήθεις όρους κλεισίματος και ρυθμιστικές εγκρίσεις.

Ο κ. Στέλιος Βιτογιάννης θα συνεχίσει στον ρόλο του ως Διευθύνων Σύμβουλος της Astir, θα αναφέρεται στον Διευθύνοντα Σύμβουλο της Guala Closures και θα γίνει έμμεσος μέτοχος της Guala.

Η Guala Closures είναι παραγωγός πωμάτων υψηλής προστιθέμενης αξίας για οινοπνευματώδη ποτά και κρασί, με 33 παραγωγικές εγκαταστάσεις, 7 κέντρα Ε&Α και διαθέτει τα προϊόντα της σε περισσότερες από 100 χώρες.

Ο κ. Στέλιος Βιτογιάννης, Διευθύνων Σύμβουλος της Astir, δήλωσε: «Αυτή η συναλλαγή είναι μια μεγάλη ευκαιρία για την εταιρεία, τους εργαζομένους και τους συνεργάτες της και θα επιταχύνει περαιτέρω την επόμενη φάση ανάπτυξής μας. Τα τελευταία 20 χρόνια η Astir αναπτύχθηκε σταθερά, αποκτώντας ηγετική θέση στα μεταλλικά πώματα, με εξαιρετικά λειτουργικά και οικονομικά αποτελέσματα. Η είσοδος του Guala Closures θα επιτρέψει στην Εταιρεία να επεκτείνει περαιτέρω το φάσμα των δραστηριοτήτων της. Είμαι πολύ υπερήφανος που η Astir προσέλκυσε το ενδιαφέρον του μεγέθους και της φήμης της Guala και είμαι χαρούμενος που ξεκινάω αυτό το νέο ταξίδι με έναν συνεργάτη που έχει θέσει πολύ φιλόδοξους στόχους, διασφαλίζοντας παράλληλα τη συνέχεια για τη διοικητική ομάδα».

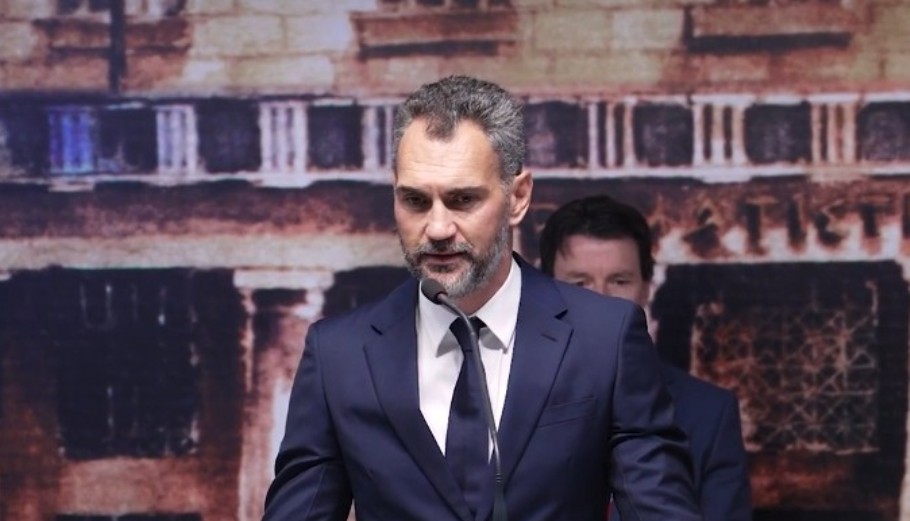

Ο Πρόεδρος της IDEAL Holdings, κ. Λάμπρος Παπακωνσταντίνου (φωτό), σχολίασε: «Είναι μια πολύ ξεχωριστή μέρα για όλους μας και είμαστε περήφανοι γι’ αυτήν τη συναλλαγή. Αρχικά επενδύσαμε στην Astir τον Σεπτέμβριο του 2017 μέσω του πρώτου μας επενδυτικού κεφαλαίου, γιατί εντυπωσιαστήκαμε από τον κ. Στέλιο Βιτόγιαννη και το επιχειρηματικό μοντέλο. Τον Μάιο του 2021 η Astir έγινε μέρος της IDEAL και συνέβαλε στην ανάπτυξή μας. Επενδύσαμε σε μια οικογενειακή επιχείρηση, την οποία βοηθήσαμε να αναπτύξει την εταιρική διακυβέρνηση, να διεθνοποιηθεί, να επενδύσει σε άλλη ήπειρο, να αναπτυχθεί και να προσελκύσει την προσοχή της μεγαλύτερης εταιρείας στον τομέα της. Πιστεύουμε ότι η απόφασή μας να μεταβιβάσουμε την Astir στην Guala Closures θα προσφέρει την απαραίτητη πλατφόρμα για να επιταχύνουμε την ανάπτυξη και το όραμα του Στέλιου. Η IDEAL είναι μια εταιρεία που εστιάζει στην επένδυση και τη δημιουργία αξίας. Με την ολοκλήρωση αυτής της συναλλαγής αναμένουμε να δημιουργήσουμε εξαιρετικές αποδόσεις για τους μετόχους μας και αυξημένα ταμειακά διαθέσιμα για τις επόμενες επενδυτικές μας κινήσεις».

Η PricewaterhouseCoopers Business Solutions S.A. (PwC), ενήργησε ως αποκλειστικός xρηματοοικονομικός σύμβουλος της IDEAL Holdings για τη συναλλαγή, η Reed Smith και η Δικηγορική Εταιρεία Κουταλίδη ενήργησαν ως νομικοί σύμβουλοι της IDEAL Holdings.