THEPOWERGAME

Η Capital Economics δημοσίευσε την έκθεσή της για τις Παγκόσμιες Οικονομικές Προοπτικές του α’ τριμήνου 2024, με το βασικό συμπέρασμα να είναι ότι η ανάπτυξη, ο πληθωρισμός και τα επιτόκια θα είναι χαμηλότερα του αναμενόμενου.

Όπως αναφέρει η Capital Economics η παγκόσμια ανάπτυξη θα υπολείπεται των προσδοκιών της κοινής γνώμης το 2024, καθώς οι καθυστερημένες επιδράσεις της σύσφιξης της νομισματικής πολιτικής φιλτράρονται. Μεταξύ των προηγμένων οικονομιών, οι ΗΠΑ θα συνεχίσουν να υπερέχουν έναντι της Ευρώπης. Και ενώ η ανάκαμψη της Κίνας θα συνεχιστεί βραχυπρόθεσμα, οι ισχυροί διαρθρωτικοί αντίξοοι παράγοντες θα επαναφέρουν την οικονομία σε πιο αδύναμη τροχιά μέχρι το δεύτερο εξάμηνο του 2024.

Capital Economics: Τι αναμένεται για πληθωρισμό και επιτόκια

Το υποτονικό αναπτυξιακό περιβάλλον είναι πιθανό να επαναφέρει τον πληθωρισμό κοντά στους στόχους των κεντρικών τραπεζών νωρίτερα από ό,τι αναμένουν οι περισσότεροι. Κατά συνέπεια, οι κεντρικές τράπεζες θα πρέπει να είναι σε θέση να μειώσουν τα επιτόκια σε πιο ουδέτερα επίπεδα σχεδόν σε όλους τους τομείς. Οι επερχόμενες εκλογές δεν θα αλλάξουν τα δεδομένα για την παγκόσμια ανάπτυξη, αλλά ορισμένες μπορεί να επηρεάσουν τον τρόπο με τον οποίο η παγκόσμια οικονομία θα συνεχίσει να διασπάται κατά μήκος των γεωπολιτικών γραμμών.

Ενώ η παγκόσμια οικονομία θα πρέπει ουσιαστικά να βιώσει μια ήπια προσγείωση από αυτόν τον κύκλο νομισματικής σύσφιξης, «πιστεύουμε ότι η παγκόσμια ανάπτυξη θα υπολείπεται των προσδοκιών της κοινής γνώμης το 2024. Με τον πληθωρισμό να αναμένεται να πέσει κοντά στους στόχους των κεντρικών τραπεζών -ή και να τους επιτύχει στην πραγματικότητα- το επόμενο έτος, το 2024 θα πρέπει επίσης να είναι ένα έτος ευρείας κλίμακας μειώσεων των επιτοκίων πολιτικής».

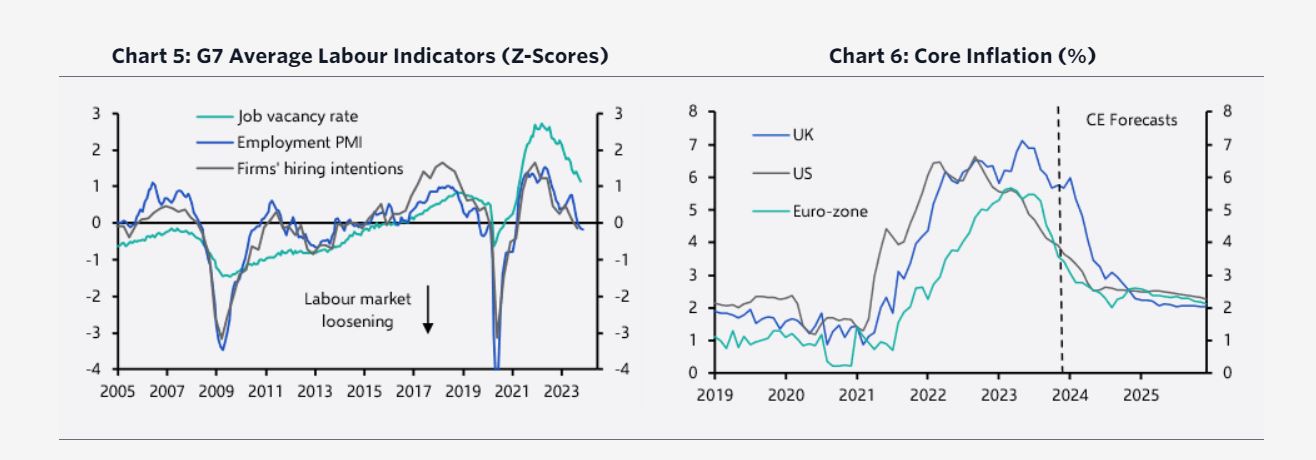

«Η αύξηση του παγκόσμιου ΑΕΠ το 2023 είναι σε πορεία να είναι περίπου σύμφωνη με το ρυθμό τάσης προ πανδημίας, λίγο πάνω από το 3%. Ενώ αυτό υποβοηθάται από την Κίνα, η ανάπτυξη στον υπόλοιπο κόσμο ήταν συνολικά μόνο λίγο κάτω από το ρυθμό τάσης της (βλ. Διάγραμμα 1), κάτι που είναι καλύτερο από ό,τι είχαμε προβλέψει εμείς και άλλοι. Αλλά δεν πιστεύουμε ότι αυτή η ανθεκτικότητα μπορεί να διαρκέσει, ιδίως στις προηγμένες οικονομίες», αναφέρει η Capital Economics.

Ομολογουμένως, η μετακύλιση των επιτοκίων στη δραστηριότητα αποδεικνύεται ασθενέστερη από ό,τι σε προηγούμενους κύκλους. Αλλά η νομισματική πολιτική δεν είναι εντελώς ανίσχυρη. Τα υψηλότερα επιτόκια έχουν ήδη προκαλέσει απότομη επιβράδυνση της αύξησης του ρευστού χρήματος και του τραπεζικού δανεισμού. Και τα υψηλότερα επιτόκια πολιτικής διαχέονται σταδιακά στο κόστος εξυπηρέτησης του χρέους. Καθώς η αύξηση του εισοδήματος επιβραδύνεται το επόμενο έτος, οι αυξανόμενες πληρωμές τόκων αναμένεται να απορροφήσουν μεγαλύτερο μερίδιο του εισοδήματος των νοικοκυριών (βλ. Διάγραμμα 2), ιδίως σε χώρες όπως η Αυστραλία και η Νέα Ζηλανδία, όπου η μετακύλιση των επιτοκίων είναι ισχυρότερη.

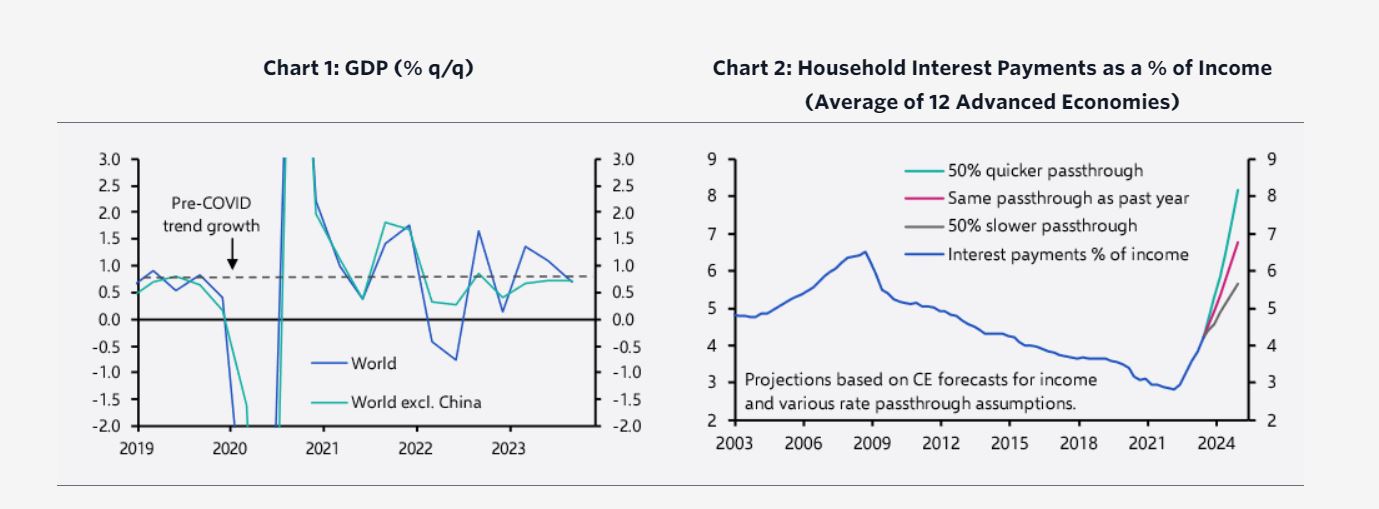

Επιπλέον, η μεγάλη πτώση των τιμών των βασικών εμπορευμάτων και του κόστους ναυτιλίας, καθώς και η άρση των δυσχερειών στις παγκόσμιες αλυσίδες εφοδιασμού που στήριξαν τη μεταποίηση το 2023 βρίσκονται πλέον στον ορίζοντα. Οι κατασκευαστές θα οδηγηθούν προς το 2024 με τις νέες παραγγελίες να συνεχίζουν να συρρικνώνονται (βλ. Διάγραμμα 3), αλλά χωρίς νέα βοήθεια από την πλευρά της προσφοράς, για να στηρίξει την παραγωγή.

Οι προβλέψεις για το εισόδημα και την απασχόληση

Οι προβλέψεις για το εισόδημα και την απασχόληση

Επιπλέον, η τόνωση της ζήτησης από τη μείωση της αποταμίευσης έχει μάλλον εξαντλήσει τον κύκλο της. Στις ΗΠΑ, τα νοικοκυριά θα έχουν εξαντλήσει τις αποταμιεύσεις που δημιούργησαν κατά τη διάρκεια της πανδημίας μέχρι το τέλος του 2023. Και, όπως και για τις περισσότερες άλλες χώρες του γερμανικού μάρκου, τα νοικοκυριά δεν δείχνουν κανένα σημάδι ότι θα ακολουθήσουν τα βήματα των ΗΠΑ, εξαντλώντας τις συσσωρευμένες αποταμιεύσεις για να χρηματοδοτήσουν υψηλότερες δαπάνες. (Βλέπε Διάγραμμα 4.)

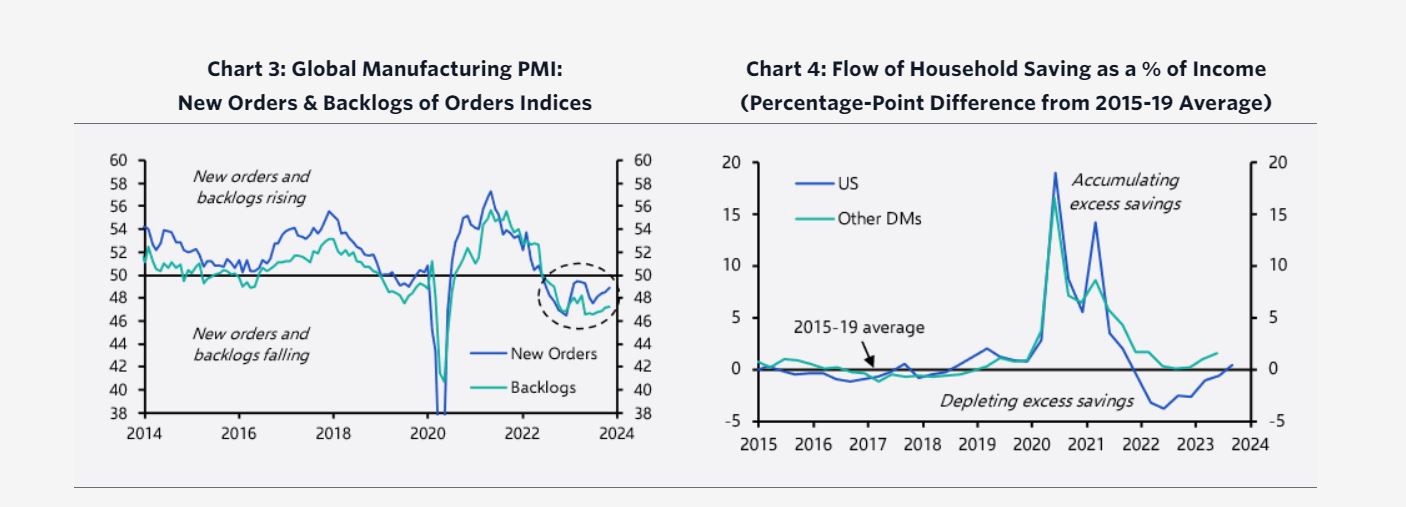

«Κατά συνέπεια, οι προοπτικές για την καταναλωτική ζήτηση θα εξαρτηθούν περισσότερο από την αύξηση του εισοδήματος, η οποία αναμένουμε να επιβραδυνθεί. Σε κάθε άλλη περίπτωση, ο χαμηλότερος πληθωρισμός θα πρέπει να συμβάλει στην ενίσχυση της αύξησης του εισοδήματος σε πραγματικούς όρους. Όμως, με βάση την τάση μείωσης των κενών θέσεων εργασίας και την άμβλυνση των προθέσεων προσλήψεων, η αύξηση της απασχόλησης είναι πιθανό να συνεχίσει να αποδυναμώνεται τα επόμενα τρίμηνα. (Βλέπε Διάγραμμα 5.) Και με τη χαλάρωση των αγορών εργασίας, η αύξηση του ονομαστικού μέσου εισοδήματος θα πρέπει επίσης να χαλαρώσει», τονίζει η Capital Economics.

Ο συνδυασμός της αυστηρής νομισματικής πολιτικής και των εξασθενημένων «ούριων ανέμων», που στήριξαν τη δραστηριότητα κατά τη διάρκεια του περασμένου έτους θα πρέπει να συνωμοτήσει για να προκαλέσει την εξασθένηση της ανάπτυξης σε όλες τις προηγμένες οικονομίες. Εντός των γερμανικών αγορών, η Ευρώπη είναι πιθανό να συνεχίσει να υπολείπεται των ΗΠΑ λόγω ενός μείγματος ακόμα υψηλών τιμών ενέργειας, ισχυρότερης μετακύλισης των επιτοκίων και, τουλάχιστον στην ευρωζώνη, αυστηρότερης δημοσιονομικής πολιτικής.

Η ανάπτυξη κάτω από την τάση ανάπτυξης, η ψύξη των αγορών εργασίας και μια σειρά από πτωτικές πιέσεις στις τιμές των αγαθών θα οδηγήσουν τον πυρήνα του πληθωρισμού να πέσει κοντά στο 2% έως το δεύτερο εξάμηνο του 2024. (Βλέπε Διάγραμμα 6.)

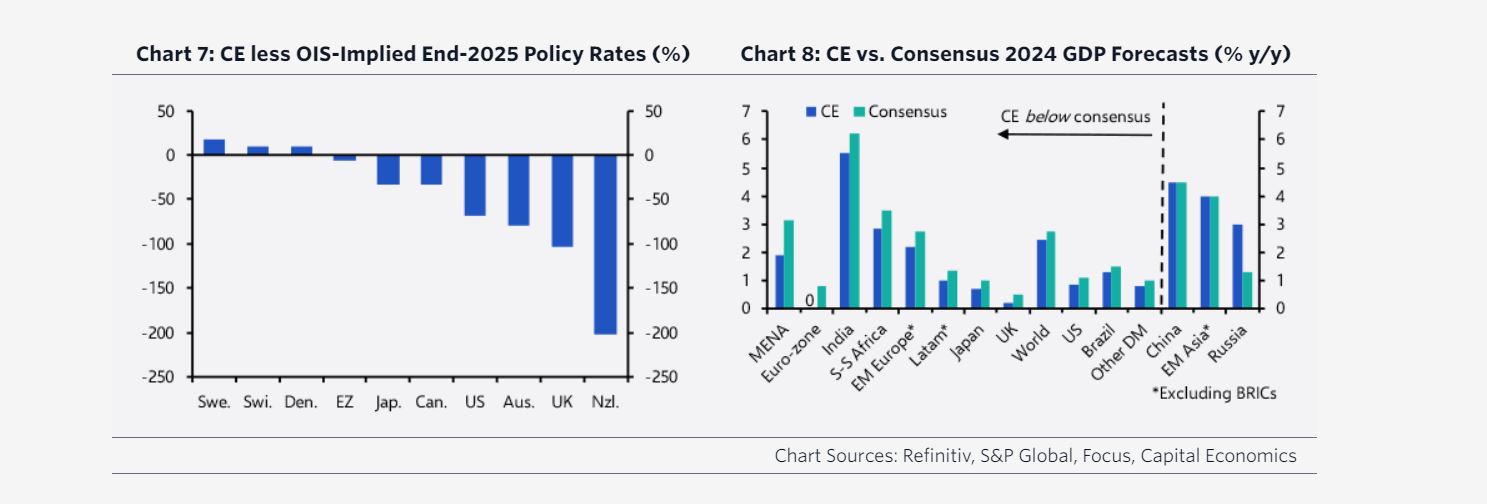

Με τη σειρά του, αυτό θα πρέπει τελικά να οδηγήσει σε περισσότερες μειώσεις επιτοκίων σε πολλές χώρες απ’ ό,τι αναμένουν σήμερα οι επενδυτές (βλ. Διάγραμμα 7), οδηγώντας την πολιτική σε ουδέτερη στάση. Όπως και στις προηγμένες οικονομίες, οι προβλέψεις της Capital Economics για την αύξηση του ΑΕΠ το 2024 για τις οικονομίες της Ευρώπης βρίσκονται κυρίως κάτω από τη συναίνεση. (βλ. Διάγραμμα 8.) «Φαίνεται ότι συμφωνούμε με άλλους προβλέποντες για τη συνέχιση της κυκλικής ανάκαμψης της οικονομίας της Κίνας τα επόμενα τρίμηνα. Αλλά η μεγαλύτερη ιστορία είναι ότι οι διαρθρωτικές προκλήσεις της Κίνας θα εμποδίσουν τη διατήρηση τέτοιων ρυθμών ανάπτυξης τα επόμενα χρόνια».

Οι προβλέψεις ανά περιοχή

Οι σύντομες προβλέψεις της Capital Economics ανά περιοχή:

ΗΠΑ – Οι καθυστερημένες επιπτώσεις της προηγούμενης σύσφιξης της νομισματικής πολιτικής αναμένεται να ωθήσουν την αύξηση του ΑΕΠ πολύ κάτω από το δυνητικό επίπεδο τα επόμενα τρίμηνα. Αυτό θα συμβάλει στην επαναφορά του πυρήνα του πληθωρισμού στο στόχο μέχρι τα μέσα του 2024, γεγονός που θα ωθήσει τη Fed να μειώσει τα επιτόκια περισσότερο από ό,τι αναμένουν οι επενδυτές, αρχής γενομένης από τον Μάρτιο.

Ευρωζώνη – Αναμένουμε ότι η οικονομία της Ευρωζώνης θα παραμείνει σε γενικές γραμμές στάσιμη κατά το πρώτο εξάμηνο του 2024. Και καθώς ο πυρήνας του πληθωρισμού συνεχίζει να υποχωρεί προς τον στόχο, αναμένουμε ότι η ΕΚΤ θα στραφεί σε μειώσεις επιτοκίων ήδη από τον Απρίλιο.

Ιαπωνία – Η οικονομική δραστηριότητα αναμένεται να επιβραδυνθεί το 2024. Αλλά οι πρώτες ενδείξεις ότι η αύξηση των μισθών θα αυξηθεί θα πρέπει να πείσουν την BoJ να σηκώσει τα επιτόκια από το αρνητικό έδαφος και να τερματίσει επίσημα τον έλεγχο της καμπύλης αποδόσεων το επόμενο έτος.

Ηνωμένο Βασίλειο – Εξακολουθούμε να πιστεύουμε ότι το Ηνωμένο Βασίλειο θα βιώσει μια ήπια ύφεση. Αλλά οι παρατεταμένοι περιορισμοί στην προσφορά θα διατηρήσουν τον πυρήνα του πληθωρισμού υψηλότερα από ό,τι αλλού, εμποδίζοντας την Τράπεζα της Αγγλίας να μειώσει τα επιτόκια πολιτικής μέχρι τα τέλη του 2024.

Καναδάς – Η αδύναμη αύξηση του ΑΕΠ και η περαιτέρω πτώση του πληθωρισμού θα ωθήσουν την BoC να μειώσει τα επιτόκια στις αρχές του επόμενου έτους.

Αυστραλία & Νέα Ζηλανδία – Πιστεύουμε ότι και οι δύο οικονομίες θα αποφύγουν οριακά την ύφεση.

Κίνα – Η εντατικοποίηση της πολιτικής στήριξης και η αύξηση των καταναλωτικών δαπανών θα συνεχίσουν να οδηγούν σε μια μέτρια κυκλική ανάκαμψη στις αρχές του 2024. Αλλά διάφοροι διαρθρωτικοί αντίξοοι παράγοντες σημαίνουν ότι η ανάκαμψη δεν θα είναι διαρκής.

Ινδία – Η ανάπτυξη θα παραμείνει ισχυρή ενόψει των εκλογών του επόμενου έτους και η RBI δεν θα μειώσει τα επιτόκια μέχρι το δεύτερο εξάμηνο του 2024.

Λοιπές αναδυόμενες χώρες της Ασίας – Η αδύναμη παγκόσμια ζήτηση θα επιβαρύνει την αύξηση του ΑΕΠ σε ολόκληρη την περιοχή βραχυπρόθεσμα.

Αναδυόμενη Ευρώπη – Οι κίνδυνοι πληθωρισμού είναι αυξημένοι, πράγμα που σημαίνει ότι η νομισματική πολιτική θα παραμείνει πιο αυστηρή από ό,τι αναμένουν οι περισσότεροι.

Λατινική Αμερική – Η ανθεκτικότητα της οικονομικής δραστηριότητας στη Βραζιλία και το Μεξικό θα εξασθενίσει το 2024.

Μέση Ανατολή και Βόρεια Αφρική – Η αποκλιμάκωση των περικοπών στην παραγωγή πετρελαίου στον Κόλπο θα είναι μόνο σταδιακή, διατηρώντας την αύξηση του ΑΕΠ συγκρατημένη.

Υποσαχάρια Αφρική – Η αυστηρή πολιτική θα συγκρατήσει την οικονομική ανάκαμψη σε ολόκληρη την περιοχή.

Εμπορεύματα – Ενώ αναμένουμε ότι οι περισσότερες τιμές των εμπορευμάτων θα αυξηθούν, οι τιμές του πετρελαίου αναμένεται να αντιστραφούν στην τάση, καθώς η σταδιακή απεμπλοκή των εθελοντικών περικοπών της παραγωγής από τον ΟΠΕΚ+ θα επιβαρύνει τις τιμές.