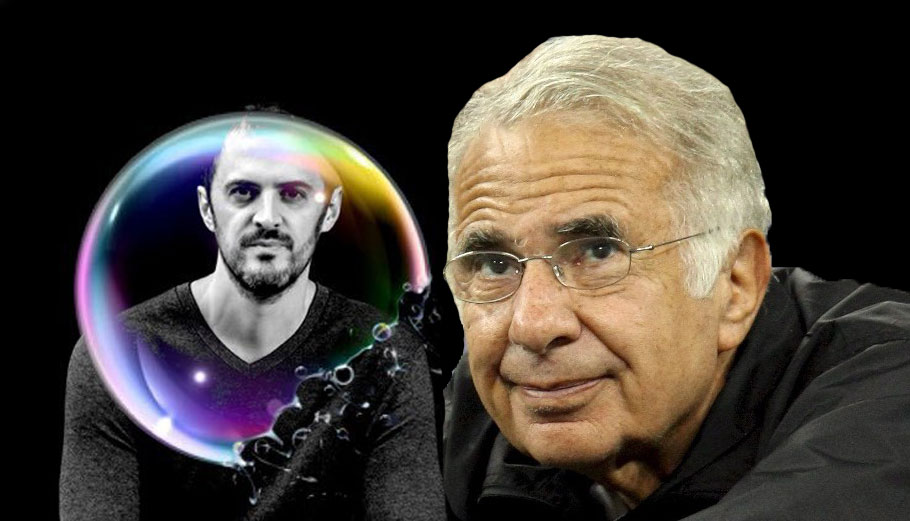

«Πρόκειται για μία μάχη που του είναι πολύ γνωστή. Αλλά αυτή τη φορά, βρέθηκε στην λάθος πλευρά…» Έτσι σχολιάζει το περιοδικό Forbes το σορτάρισμα της επενδυτικής και ερευνητικής εταιρείας Hindenburg Research του 38χρονου Νέιτ Άντερσον, σε βάρος την Icahn Enterprises L.P. του βετεράνου -87χρονου πλέον- επενδυτή «γύπα» Καρλ Άικαν. Και με την έρευνά της με τον τίτλο Icahn Enterprises: Ο Εταιρικός Επιδρομέας που πετά πέτρες από το Γυάλινο Σπίτι του («The Corporate Raider Throwing Stones From His Own Glass House») υποστήριξε ότι οι μετοχές της IEP (Icahn Enterprises LP) είναι υπερτιμημένες κατά περισσότερο από 75% και ότι «IEP διαπραγματεύεται με premium 218% σε σχέση με την τελευταία αναφερόμενη καθαρή αξία ενεργητικού (NAV)», πολύ υψηλότερο δηλαδή από εταιρείες όπως η Third Point Investors Ltd του Νταν Λόεμπ και Pershing Square Holdings Ltd του Μπιλ Ακμαν. Ανέφερε δε πως «ο Άικαν έχει χρησιμοποιήσει χρήματα που εισέπραξε από νέους επενδυτές για να πληρώσει μερίσματα σε παλιούς επενδυτές. Τέτοιες οικονομικές δομές μοιάζουν με σχήμα Ponzi» και, όπως αναφέρεται, είναι βιώσιμες μόνο στο βαθμό που το νέο χρήμα είναι πρόθυμο να διακινδυνεύσει να είναι… ο τελευταίος που «κρατάει την τσάντα».

Οι ανακοινώσεις (που ακολουθήθηκαν από την απάντηση του ίδιου του Άικαν, που κατηγορεί την Hindenburg Research για κερδοσκοπία σε βάρος του) είχαν ως αποτέλεσμα η περιουσία του να υποχωρήσει κατά πάνω από 35% από 18,3 δισ. δολάρια το απόγευμα της Δευτέρας, σε 12 δισ. δολάρια με το κλείσιμο των αγορών. Την Τρίτη υποχώρησαν επιπλέον 20%, εξαλείφοντας ακόμη 3 δισ. δολάρια, ενώ το Forbes αναθεώρησε προς τα κάτω κατά ακόμη 3,6 δισ. δολάρια την καθαρή αξία του ίδιου του επενδυτή, καθώς αποκαλύφθηκε πως και ο ίδιος ενεχυρίασε πάνω από το ήμισυ των μετοχών του στην εταιρεία ως εγγύηση για προσωπικά χρέη αγνώστου ύψους. Ακόμη μεγαλύτερη ήταν η κατρακύλα του στον δείκτη Bloomberg Billionaires Index, όπου έπεσε από την 58η θέση των πλουσιότερων ανθρώπων στον κόσμο στην 119η.

Σύμφωνα με το πρακτορείο, τώρα έρχεται η στιγμή του απολογισμού για τον Άικαν, καθώς θα πρέπει να εμποδίσει την υποχώρηση της επενδυτικής εμπιστοσύνης προς την επιχείρησή του. Ωστόσο, με δεδομένο πως ο ίδιος κατέχει περί το 85% των μετοχών της εταιρείας, το 15% της κεφαλαιοποίησής του –που αντιστοιχεί σε περίπου 2,1 δισ. δολαρίων μετοχικού κεφαλαίου– κατέχεται από τη βάση των λιανικών επενδυτών κάτι που, ενώ συνέβαλε στην αύξηση της αξίας των μετοχών της εταιρείας, εκθέτει τώρα το μερίδιό του στην ταχεία πτώση της αξίας της.

Πρόκειται για μία σπάνια πρόκληση για τον κάποτε γνωστό ως «vulture capitalist», ο οποίος έχει συνηθίσει, ως πιονέρος ο ίδιος του μετοχικού ακτιβισμού, να… ξεγυμνώνει από αξία τις εταιρείες που θέτει στο στόχαστρό του για τη διοίκηση και τη διαφάνειά τους, αλλά δεν έχει συνηθίσει να μπαίνει στο επίκεντρο τέτοιου είδους κριτικής. Όπως το θέτει η Γουόλ Στριτ Τζέρναλ, πρόκειται για μία «μάχη ακτιβιστών επενδυτών», με άλλα αμερικανικά ΜΜΕ να κάνουν λόγο για «σκυλοκαβγά».

Ο Καρλ Άικαν και η επιθετική τακτική σε βάρος μερικών από τους εμβληματικότερους Αμερικανικούς κολοσσούς του 20ου αιώνα

Ο Καρλ Άικαν είναι ένας από τους πλέον διαβόητους επιθετικούς αγοραστές της Γουολ Στριτ, ο οποίος ουσιαστικά δημιούργησε τη φήμη του με την TWA (Trans World Airlines, ενός από τους μεγαλύτερους τότε αερομεταφορείς στον κόσμο που είχε δημιουργήσει ο χολιγουντιανός μεγαλοπαραγωγός και πρωτοπόρος των αιθέρων Χάουαρντ Χιούζ), της οποίας αφού απέκτησε πλειοψηφικό μετοχικό πακέτο το 1985, κατηγορήθηκε πως «απογύμνωσε» από τα περιουσιακά της στοιχεία και οδήγησε στη χρεωκοπία το 1992. Είχε προηγηθεί η Tappan Company το 1979, η εταιρεία ηλεκτρικών συσκευών κουζίνας την οποία οδήγησε σε εξαγορά από την Electrolux, εξασφαλίζοντας για τον ίδιο κέρδη 3 εκατ. δολαρίων.

Η τακτική του Άικαν ήταν να στοχεύει εταιρείες σε αδύναμη θέση, κατηγορώντας τις διοικήσεις πως δεν απέδιδαν τα δέοντα στους μετόχους, εξαγοράζοντας μετοχικό κεφάλαιο ελέγχου και εν συνεχεία απαιτώντας την αντικατάσταση του δ.σ. ή την εκποίηση των υποτιμημένων περιουσιακών στοιχείων της εταιρείας. Προς τιμήν του βαπτίστηκε το φαινόμενο «Icahn lift», δηλαδή την αύξηση της τιμής της μετοχής που προκαλούσε η επιθετική του εξαγορά.

Με αυτόν περίπου τον τρόπο εξανάγκασε την USX (διάδοχο της U.S. Steel των Άντριου Κάρνεγκι, Τζ. Π. Μόργκαν και Τσαρλς Σουάμπ) να διαχωρίσει την παραγωγή χάλυβα από το πετρελαϊκό της σκέλος μέσω της Marathon Oil, πωλώντας εν τέλει το μερίδιό του στις δύο επιχειρήσεις με κέρδος (μόλις) 25 δολάρια ανά μετοχή. Συμμετείχε στη «μάχη» ανάμεσα στην Pennzoil και την Texaco για την Getty Oil του Ζαν Πολ Γκετί όπου, παρότι δεν κατάφερε να κερδίσει τον έλεγχο του διοικητικού συμβουλίου της Texaco, επωφελήθηκε από την αύξηση της τιμής της μετοχής της μετά τη διευθέτηση της διαφωνίας.

Στα τέλη της δεκαετίας του ’90, απέκτησε το 7,3% της πολυεθνικής του καπνού RJR Nabisco και, παρότι δεν πέτυχε τον στόχο της διάσπασης του διοικητικού συμβουλίου, αποκόμισε κέρδη 100 εκατ. δολαρίων για το χαρτοφυλάκιό του. Χωρίς επιτυχία ήταν και η προσπάθειά του να οδηγήσει σε τετραμερή διάσπαση την Time Warner, αποκομίζοντας ωστόσο κέρδη από τα μέτρα περικοπών που επέβαλε στην εταιρεία μέσω των μελών του ΔΣ που ήλεγχε. Το 2012, στο στόχαστρό του μπήκε η Netflix Inc., της οποίας εξαγόρασε πάνω από το 10% όταν η μετοχή της βρέθηκε σε χαμηλό 52 εβδομάδων. Το φαινόμενο «Icahn lift» οδήγησε την τιμή της σε άνοδο 14%, με το ΔΣ όμως να επιλέγει το λεγόμενο «δηλητηριώδες χάπι», με άλλα λόγια την αμυντική τακτική του διαμοιρασμού σε έκπτωση μετοχών σε όλους τους επενδυτές, προκειμένου να εμποδίσει έναν επιθετικό επενδυτή να κερδίσει το μετοχικό έλεγχο. Μέχρι να ξεφορτωθεί τις θέσεις του στην εταιρεία το 2015, είχε πολλαπλασιάσει την αρχική του επένδυση των 321 εκατ. δολαρίων σε κέρδος άνω του 1,9 δισ. δολαρίων.

Το 2015, σε μία συζήτηση με τον διευθύνοντα σύμβουλο της BlackRock, Λάρι Φινκ, στη διάρκεια της οποίας αντέκρουσε τους ισχυρισμούς του Φινκ ότι οι επαναγορές μετοχών δεν θα πρέπει να γίνονται μόνο για να κατευνάσουν τους ακτιβιστές και επέκρινε την εταιρεία για τα διαπραγματεύσιμα αμοιβαία κεφάλαια, χαρακτηρίζοντάς την επικίνδυνη.

Άλλωστε ο ρόλος του ακτιβιστή μετόχου τον έχει φέρει σε αντιπαράθεση και με άλλους δισεκατομμυριούχους, όπως ο Μάικλ Ντελ της Dell Computers και ο Μπιλ Άκμαν του hedge fund Pershing Square Capital Management. Υποστηρικτής της προεκλογικής εκστρατείας του Ντόναλντ Τραμπ το 2016, προαλειφόταν κατά πληροφορίες για υπουργός Οικονομικών, όμως η κακή του φήμη -ίσως- οδήγησε στο να προκριθεί για τη θέση αυτή ο Στίβεν Μνούτσιν.

Ο ακτιβιστής σορτ-σέλερ Νέιθαν Άντερσον

H Hindenburg Research του Νέιθαν Άντερσον έχει αναδειχθεί σε μία από τις πιο γνωστές εταιρείες έρευνας και αποκάλυψης χρηματοοικονομικών παρατυπιών, διερευνώντας από λογιστικές παρατυπίες, μέχρι κρυφές συναλλαγές και παράνομες πρακτικές. Έγινε περισσότερο γνωστή στις 24 Ιανουαρίου, όταν κατηγόρησε τον ινδικό κολοσσό Adani Group για χειραγώγηση μετοχών και λογιστική απάτη, οδηγώντας την σε απώλειες άνω των 100 δισ. δολαρίων. Συνήθως δίνει στη δημοσιότητα εκθέσεις, όπου παραθέτει αναλυτικά τις παρατυπίες της εταιρείας, όπως έκανε και στην περίπτωση του Άικαν, λαμβάνοντας παράλληλα θέσεις short, ποντάροντας δηλαδή στην πτώση της τιμής της μετοχής, της εταιρείας που στόχευσε.

Μετά τον Ινδό μεγιστάνα Γκαουτάμ Αντάνι, στόχευσε την εταιρεία πληρωμών Block του συνιδρυτή του Twitter, Τζακ Ντόρσεϊ, ενώ στο παρελθόν είχε αποκαλύψει -μεταξύ άλλων- πως πίσω από την WINS Finance βρισκόταν μία πτωχευμένη κινεζική εταιρεία, χωρίς να έχουν ενημερωθεί οι επενδυτές, αλλά και πως η China Metal Resources Utilization, ήταν μια εταιρεία «ζόμπι», που παρέμενε σε λειτουργία χάρη σε λογιστικές αλχημείες.