Ο οικονομολόγος Paul Samuelson είπε κάποτε ότι οι χρηματιστηριακές αγορές έχουν προβλέψει εννέα από τις πέντε τελευταίες υφέσεις. Σήμερα κατηγορούνται ότι φώναζαν για άλλη μια φορά «λύκος». Η απαισιοδοξία κατέλαβε τις αίθουσες συναλλαγών σε όλο τον κόσμο το 2022, καθώς οι τιμές των περιουσιακών στοιχείων βυθίζονταν, οι καταναλωτές πανικοβάλλονταν και η ύφεση φαινόταν σχεδόν αναπόφευκτη. Ωστόσο, μέχρι στιγμής η Γερμανία είναι η μόνη μεγάλη οικονομία που έχει βιώσει ύφεση -αλλά κι αυτή, ήπια. Σε έναν αυξανόμενο αριθμό χωρών, είναι πλέον ευκολότερο να φανταστεί κανείς μια «ήπια προσγείωση», κατά την οποία οι κεντρικοί τραπεζίτες καταφέρνουν να καταστείλουν τον πληθωρισμό χωρίς να καταπνίξουν την ανάπτυξη. Οι αγορές, με τη σειρά τους, πέρασαν μήνες σε κατάσταση πάρτι. Εκμεταλλευόμενοι την καλοκαιρινή ανάπαυλα, αποφασίσαμε να αναλογιστούμε τη χρονιά που πέρασε μέχρι στιγμής και… ιδού μερικά από τα πράγματα που έμαθαν οι επενδυτές.

Η Fed υπήρξε σοβαρή…

Οι προσδοκίες για τα επιτόκια ξεκίνησαν το έτος κάπως περίεργα. Η Ομοσπονδιακή Τράπεζα των ΗΠΑ είχε περάσει τους προηγούμενους εννέα μήνες υιοθετώντας μια σφιχτή νομισματική πολιτική, με τον ταχύτερο ρυθμό από τη δεκαετία του 1980. Κι όμως, οι επενδυτές παρέμεναν πεισματικά αδιάφοροι απέναντι στην επιθετική στάση της κεντρικής τράπεζας. Στις αρχές του 2023 οι τιμές της αγοράς «προεξοφλούσαν» ότι τα επιτόκια θα κορυφώνονταν κάτω από το 5% το πρώτο εξάμηνο του έτους και στη συνέχεια η Fed θα άρχιζε να τα μειώνει. Οι ιθύνοντες της κεντρικής τράπεζας, αντίθετα, πίστευαν ότι τα επιτόκια θα βρίσκονταν πάνω από το 5% στο κλείσιμο του έτους και ότι η πτώση τους θα άρχιζε το 2024.

Οι ιθύνοντες τελικά επικράτησαν. Συνεχίζοντας να αυξάνει τα επιτόκια ακόμα και κατά τη διάρκεια μιας αμελητέας τραπεζικής κρίσης (βλ. παρακάτω), η Fed έπεισε επιτέλους τους επενδυτές ότι είχε πάρει σοβαρά την ανάσχεση του πληθωρισμού. Η αγορά αναμένει τώρα ότι το επιτόκιο αναφοράς της Fed θα κλείσει το έτος στο 5,4%, οριακά κάτω από τη μέση πρόβλεψη των ίδιων των κεντρικών τραπεζιτών. Αυτό είναι μια μεγάλη νίκη για μια κεντρική τράπεζα της οποίας η προηγούμενη, ισοπεδωτική αντίδραση στην άνοδο των τιμών είχε πλήξει την αξιοπιστία της.

…ωστόσο οι δανειολήπτες, ως επί το πλείστον, αντιπαλεύουν την καταιγίδα

Στα χρόνια του φθηνού χρήματος, η προοπτική απότομα υψηλότερου κόστους δανεισμού φαινόταν μερικές φορές σαν τον μπαμπούλα: τρομακτική, αλλά δύσκολα πιστευτή. Η άφιξη του μπαμπούλα αποτέλεσε έτσι μια διπλή έκπληξη. Τα υψηλότερα επιτόκια αποδείχθηκαν υπερβολικά αληθινά, αλλά όχι και τόσο τρομακτικά.

Από την αρχή του 2022, το μέσο επιτόκιο ενός δείκτη του πιο επικίνδυνου (ή «σκουπίδι») χρέους που οφείλουν οι αμερικανικές επιχειρήσεις έχει αυξηθεί από 4,4% σε 8,1%. Ελάχιστοι, ωστόσο, χρεοκόπησαν. Το ποσοστό αθέτησης πληρωμών για τους δανειολήπτες υψηλής απόδοσης έχει αυξηθεί τους τελευταίους 12 μήνες, αλλά μόνο σε περίπου 3%, που είναι πολύ χαμηλότερο απ’ ό,τι σε προηγούμενες περιόδους πίεσης. Μετά την παγκόσμια χρηματοπιστωτική κρίση του 2007-09, για παράδειγμα, το ποσοστό αθέτησης είχε αυξηθεί πάνω από 14%.

Αυτό μπορεί να σημαίνει ότι τα χειρότερα έπονται. Πολλές επιχειρήσεις εξακολουθούν να εξαντλούν τα ταμειακά αποθέματα που είχαν δημιουργηθεί κατά τη διάρκεια της πανδημίας και βασίζονται στο φτηνό χρέος που είχε καθοριστεί πριν αρχίσουν να αυξάνονται τα επιτόκια. Και, φυσικά, η ελπίδα πεθαίνει τελευταία.

Οι δείκτες κάλυψης τόκων για τους δανειολήπτες της κατηγορίας “σκουπίδια”, οι οποίοι συγκρίνουν τα κέρδη με το κόστος των τόκων, βρίσκονται κοντά στο υγιέστερο επίπεδό τους εδώ και 20 χρόνια. Η άνοδος των επιτοκίων μπορεί να έκανε τη ζωή των δανειοληπτών δυσκολότερη, αλλά όχι ακόμα επικίνδυνη.

Κάθε τραπεζική χρεοκοπία δεν σημαίνει απαραίτητα επιστροφή στο 2008

Στις εβδομάδες πανικού που ακολούθησαν την κατάρρευση της Silicon Valley Bank, μιας μεσαίου μεγέθους αμερικανικής τράπεζας, στις 10 Μαρτίου, τα γεγονότα άρχισαν να μοιάζουν τρομερά οικεία. Η κατάρρευση ακολουθήθηκε από απώλειες και άλλων περιφερειακών τραπεζών (η Signature Bank και η First Republic Bank λύγισαν με τη σειρά τους) και, φαινομενικά, από παγκόσμια αλυσιδωτή αντίδραση. Η Credit Suisse, μια ελβετική επενδυτική τράπεζα 167 ετών, αναγκάστηκε σε εξαγορά από τη μακροχρόνια αντίπαλό της, τη UBS. Κάποια στιγμή φάνηκε ότι η Deutsche Bank είχε αρχίσει να κλυδωνίζεται.

Ευτυχώς, η εκτεταμένη οικονομική κρίση αποφεύχθηκε. Από την πτώχευση της First Republic την 1η Μαΐου, δεν έχουν πέσει άλλες τράπεζες. Οι χρηματιστηριακές αγορές ξεπέρασαν τη ζημιά μέσα σε λίγες εβδομάδες, αν και ο δείκτης KBW των αμερικανικών τραπεζικών μετοχών εξακολουθεί να έχει υποχωρήσει κατά περίπου 20% από τις αρχές Μαρτίου. Οι φόβοι για μακροχρόνια πιστωτική κρίση δεν επαληθεύτηκαν.

Ωστόσο, αυτή η ευτυχής έκβαση δεν ήταν καθόλου ανέξοδη. Οι χρεοκοπίες των αμερικανικών τραπεζών αναχαιτίστηκαν με ένα τεράστιο, αυτοσχέδιο πακέτο διάσωσης από τη Fed. Μια συνέπεια των παραπάνω είναι ότι ακόμα και οι μεσαίου μεγέθους δανειστές θεωρούνται πλέον «πολύ μεγάλοι για να αποτύχουν». Κάτι τέτοιο θα μπορούσε να ενθαρρύνει αυτές τις τράπεζες να επιδοθούν σε απερίσκεπτη ανάληψη κινδύνων, με την υπόθεση ότι η κεντρική τράπεζα θα τις καλύψει αν κάτι πάει στραβά. Η εξαναγκαστική εξαγορά της Credit Suisse (για την οποία οι μέτοχοι της UBS δεν είχαν δικαίωμα ψήφου) παρέκαμψε ένα επιμελώς καταρτισμένο σχέδιο «εξυγίανσης», που περιγράφει λεπτομερώς τον τρόπο με τον οποίο οι ρυθμιστικές Αρχές υποτίθεται ότι πρέπει να αντιμετωπίσουν μια χρεοκοπημένη τράπεζα. Οι αξιωματούχοι ορκίζονται σε τέτοιους κανόνες σε καιρό ειρήνης και στη συνέχεια, όταν προκύψει κρίση, τους αποκηρύσσουν. Ένα από τα παλαιότερα προβλήματα στα χρηματοοικονομικά εξακολουθεί να μην έχει βρει μια ευρέως αποδεκτή λύση.

Οι επενδυτές μετοχών ποντάρουν πολλά στη μεγάλη τεχνολογία -και πάλι

Το περασμένο έτος ήταν μια ταπεινωτική περίοδος για τους επενδυτές των τεχνολογικών γιγάντων της Αμερικής. Οι εταιρείες αυτές ξεκίνησαν το 2022 ως άτρωτες: μόλις πέντε εταιρείες (Alphabet, Amazon, Apple, Microsoft και Tesla) αποτελούσαν σχεδόν το ένα τέταρτο της αξίας του δείκτη S&P 500. Όμως η αύξηση των επιτοκίων τις περιόρισε. Κατά τη διάρκεια του έτους η αξία των ίδιων πέντε εταιρειών μειώθηκε κατά 38%, ενώ ο υπόλοιπος δείκτης υποχώρησε μόλις κατά 15%.

Τώρα τα μεγαθήρια επέστρεψαν. Μαζί με άλλες δύο, τη Meta και τη Nvidia, οι «υπέροχες επτά» κυριάρχησαν στις αποδόσεις του αμερικανικού χρηματιστηρίου το πρώτο εξάμηνο του τρέχοντος έτους. Οι τιμές των μετοχών τους εκτινάχθηκαν τόσο πολύ, που, μέχρι τον Ιούλιο, αντιπροσώπευαν περισσότερο από το 60% της αξίας του Nasdaq 100, γεγονός που τον ώθησε να μειώσει τη στάθμισή τους για να αποτρέψει το ενδεχόμενο ο δείκτης να γίνει υπερβολικά «βαρύς». Αυτή η μεγάλη τεχνολογική έκρηξη αντικατοπτρίζει τον τεράστιο ενθουσιασμό των επενδυτών για την τεχνητή νοημοσύνη και την πιο πρόσφατη πεποίθησή τους ότι οι μεγαλύτερες εταιρείες μπορούν πλέον να επωφεληθούν από αυτήν.

Μια αντεστραμμένη καμπύλη αποδόσεων δεν σημαίνει άμεση καταστροφή

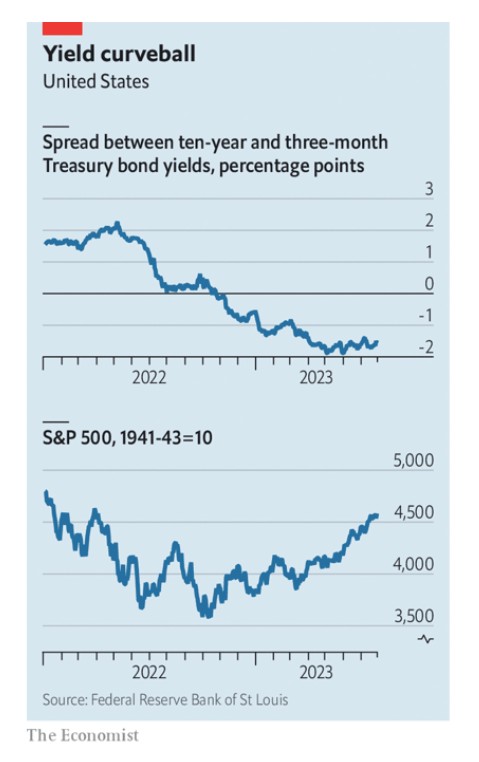

Το χρηματιστηριακό ράλι σημαίνει ότι τώρα είναι οι επενδυτές ομολόγων αυτοί που προβλέπουν μια ύφεση που δεν έχει έρθει ακόμα. Οι αποδόσεις των μακροπρόθεσμων ομολόγων συνήθως υπερβαίνουν εκείνες των βραχυπρόθεσμων, αντισταθμίζοντας τους μακροπρόθεσμους δανειστές για τους μεγαλύτερους κινδύνους που αντιμετωπίζουν. Ωστόσο, από τον περασμένο Οκτώβριο η καμπύλη αποδόσεων έχει «αντιστραφεί»: τα βραχυπρόθεσμα επιτόκια είναι υψηλότερα από τα μακροπρόθεσμα (βλ. διάγραμμα). Αυτό είναι το ασφαλέστερο σήμα των χρηματοπιστωτικών αγορών για επικείμενη ύφεση. Το σκεπτικό έχει περίπου ως εξής. Αν τα βραχυπρόθεσμα επιτόκια είναι υψηλά, αυτό οφείλεται κατά πάσα πιθανότητα στο ότι η Fed έχει σφίξει τη νομισματική πολιτική για να επιβραδύνει την οικονομία και να περιορίσει τον πληθωρισμό. Και αν τα μακροπρόθεσμα επιτόκια είναι χαμηλά, αυτό υποδηλώνει ότι η Fed θα τα καταφέρει τελικά, προκαλώντας ύφεση που θα την αναγκάσει να μειώσει τα επιτόκια στο απώτερο μέλλον.

Αυτή η αντιστροφή (που μετράται από τη διαφορά μεταξύ των αποδόσεων του δεκαετούς και του τρίμηνου ομολόγου του Δημοσίου) είχε συμβεί μόνο οκτώ φορές στο παρελθόν τα τελευταία 50 χρόνια. Κάθε φορά ακολουθούσε ύφεση.

Βέβαια, όταν ξεκίνησε η τελευταία αντιστροφή τον Οκτώβριο, ο S&P 500 έφτασε σε νέο χαμηλό για το έτος.

Έκτοτε, ωστόσο, τόσο η οικονομία, όσο και το χρηματιστήριο φαίνεται να αψηφούν τη βαρύτητα. Αυτό δεν σημαίνει ότι είναι ώρα για χαλάρωση: κάτι άλλο μπορεί να σπάσει πριν ο πληθωρισμός μειωθεί αρκετά, ώστε η Fed να αρχίσει να ρίχνει τα επιτόκια. Βέβαια, υπάρχει και η αυξανόμενη πιθανότητα ένας φαινομενικά αλάνθαστος δείκτης να έχει κάνει λάθος. Σε μια χρονιά γεμάτη εκπλήξεις, αυτό θα ήταν το καλύτερο απ’ όλα.

© 2023 The Economist Newspaper Limited. All rights reserved.

Άρθρο από τον Economist, το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από την www.powergame.gr. Το πρωτότυπο άρθρο, στα αγγλικά, βρίσκεται στο www.economist.com